С чего начать торговлю на фондовом рынке? На первый взгляд это довольно просто. Но если вы не разу не сталкивались с торговлей на бирже, то для вас это будет темный лес. Помню сам, когда тоже хотел начать покупать акции даже не знал что для этого нужно. Какие действия нужно предпринять? Приходилось искать информацию из разных источников: всего понемногу. Проблема в том, что у многих информация подана кусками, без полной картины плана действий от самого начала до получения первой прибыли.

Поэтому я решил показать полный путеводитель для успешной работы на фондовом рынке. Торговля на бирже это можно сказать целая наука, но вам не нужно овладевать ей полностью. По крайней мере пока. На полное изучение могут уйти многие месяцы, а то и годы. Вам на первое время достаточно знать только азы, которые обеспечат вам 80% успеха (по принципу 80 /20). Ну а остальные знания, которые вы сможете позже изучить потребуют от вас более серьезных временных затрат и не гарантируют значительного увеличения прибыли.

Начало торговли

Сам процесс начала работы на бирже очень напоминает открытие вклада в банке и его можно :

- открываете брокерский счет;

- вносите деньги;

- покупаете акции.

Но без дополнительных знаний, вы будете предоставлены сами себе и практически действовать вслепую, подобно лодке в море без парусов и навигации. Куда понесет течение, туда и поплывете. Без четкого курса того, что вам надо делать, вы практически никогда не сможете добиться положительных результатов на рынке.

Допустим вы хотите обладать акциями самых известных и крупных компаний. Вы покупаете акции Газпрома, Лукойла, Магнита, Сбербанка. Хорошо. В этом много ума не надо. А что потом? Вот несколько сценариев дальнейшего развития событий:

- Котировки Газпрома вырастут через месяц на 30% — что вы будете делать? Держать дальше? Или фиксировать прибыль.

- Акции Сбербанка упадут в цене в 2 раза — продавать с убытком?

- Лукойл начинает расти бешенными темпами, а Магнит начинает также быстро снижаться. Ваши действия?

- Абсолютно все акции входят в нисходящий тренд и падают уже несколько месяцев. Распродавать все или ждать, когда остановится падение (и смотреть как обесценивается ваш портфель с каждым днем) с надеждой на дальнейший рост?

Если нет ответов на эти вопросы, то вы будете подобны слепому котенку бредущему наугад. И ваши шансы на успех минимальны. Это будет напоминать казино, где вы делаете ставки (покупаете акции) на различные цифры. По теории вероятности есть шанс правильно сделать ставку на нужный сектор и остаться в выигрыше. Но как вы знаете, математическое ожидание будет не на вашей стороне.

Чек-лист

Для начала торговли, как уже было сказано выше, нужно знать хотя бы азы, определенные базовые знания. И даже на освоение только этих знаний потребуется время. Причем овладевать ими желательно в определенной последовательности, для лучшего усвоения и понимания и как итог получения более высоких результатов в плане будущей торговли.

Перед вами пошаговый план, того что нужно сделать, чтобы успешно торговать на фондовом рынке.

- Для начала вам необходимо четко составить , а именно, что вы хотите получить от торговли на фондовом рынке. «Конечно прибыль, что же еще!» — ответит большинство. Но прибыль можно получать по разному. Это может быть полностью пассивный доход, в виде купонов по облигациям или получаемым дивидендам, либо прибыль, формируемая от роста курсовой стоимости активов (купил дешево — продал дорого), за счет покупки-продажи активов. Дополнительно заранее определите свои сроки, это называется горизонт инвестирования.

- Получить базовые знания об устройстве фондового рынка и правилах работы с ним.

- Определить для себе какими финансовыми инструментами вы будете заниматься: акции, облигации, ETF, фьючерсы или опционы, может быть валюта. Каждый из них имеет свои плюсы и минусы, такие как простота, доходность, волатильность, уровень риска и многое другое. Если сразу несколькими, то в какой пропорции они будут находится в вашем портфеле.

- Выбрать свой стиль торговли — понять что вам ближе: активная торговля или пассивное инвестирование. Здесь все будет зависеть от ваших поставленных целей (см. п. 1 — финансовый план), свободного времени, умения проводить качественный анализ и психологии.

- В зависимости от стиля торговли выбрать подходящую для вас торговую или инвестиционную стратегию.

- Обязательно изучить систему управления капиталом. Именно она является одной из самых главных в торговле на фондовом рынке (наряду с выбранной стратегией и психологией трейдинга). Это позволит вам уберечь капитал от значительных убытков (вплоть до полного слива), повысить эффективность торговли и доходности и защитить ваши активы от других негативных влияний, которых на фондовом рынке не один десяток.

- Ознакомиться с . Вы должны твердо знать такие понятия как: тренд, зоны поддержки и сопротивления, горизонтальные уровни, самые важные фигуры разворота, продолжений тенденции.

- Фундаментальный анализ. В первую очередь используется при долгосрочном инвестировании, на более малых сроках его влияние на результаты торговли значительно снижается.

- Определиться для себя, на каком фондовом рынке будете торговать: российский, американский, европейский. Рекомендую сделать выбор в пользу России — Московская биржа. Получая дополнительную вы можете , без какого либо риска.

- Правильно , через которого будете торговать.

- Заключить с ним договор на брокерское обслуживание, подобрать исходя из ваших потребностей оптимальный тариф, внести деньги на счет.

- Установить и настроить программу для торговли (обычно это Quik или Transaq).

- В зависимости от ваших целей и выбранной стратегии провести анализ (технический или фундаментальный) и выбрать для покупки перспективные активы.

- Используя систему мани-менеджмента или управления капиталом определяем размер каждой сделки.

- Совершить первые покупки.

- Придерживаться ранее выбранной стратегии при торговле. У вас должен быть четкий план действий — когда именно нужно покупать и продавать, несмотря не на что.

- Заносить совершенные сделки в торговый журнал. Это позволит вам в дальнейшем анализировать эффективность своей торговли, выявляя ошибки, доходность и получать много другой статистики (соотношение прибыльных и убыточных сделок, средняя прибыль на сделку, максимальная и минимальная доходность с одной сделки, на каких бумагах вы зарабатываете больше всего, а на каких торговать не стоит, в виду постоянных убытков).

- Держать руку на пульсе событий. Здесь вам в помощь финансовые мировые новости (телевидение и сайты). Конечно постоянно за ними следить не надо, но общее представление о том, что творится в мире в данный момент, нужно иметь.

- Периодически проводить анализ своих финансовых результатов (см. п. 17), на основании которого можно (и даже нужно) вносить коррективы в свою стратегию торговли или даже полностью менять ее при неутешительных показателях.

Занимаясь активным трейдингом и совершая сделки несколько раз в неделю, постоянно контролируя ситуацию на рынке, трейдер в течении года заработал 25% прибыли. Вроде бы неплохо. Но если сравнить с рынком, который за год вырос также на 25% получается неутешительный результат. Вместо того, чтобы просто один раз купить активы и держать их, трейдер в течении года тратил свое время, нервы, постоянно рисковал в надежде заработать. А результат одинаков.

Поэтому, для оценки эффективности своей торговли в первую очередь сравнивайте полученные результаты с общим ростом рынка, на котором торгуете (для России — это индекс ММВБ).

Теперь вы знаете, с чего начать торговлю на бирже. Рынок акций является одним из самых перспективных, прибыльных способов инвестирования капитала. Именно на фондовом рынке делаются миллионные состояния, впрочем и получают значительные убытки. Поэтому на бирже нужно играть по заранее определенным вами правилам.

Приветствую вас, уважаемые подписчики и гости моего блога! Сегодня слово «акция» (не путать со скидками в гипермаркете!) знакомо чуть ли не каждому старшекласснику. Ими торгуют сотни тысяч россиян, трейдеры и инвесторы обмениваются опытом и дают советы.

У нас в России, четверть века назад всё ещё только начиналось, а теперь многие участники тех событий получают хорошую прибавку к пенсии в виде дивидендов. Хотите обеспечить себе достойную и активную старость? Тогда самое время разобраться, как торговать акциями на бирже.

Когда во время ваучерной приватизации граждане России получали свои первые ценные бумаги, лишь немногие знали, как правильно выбрать акции, где ими торгуют, где потом их продать или наоборот докупить, как научиться определять подходящий момент для купли-продажи.

С тех пор многое упростилось: ценные бумаги стали бездокументарными, торговля ими происходит через интернет, появилось множество учебных курсов для начинающих. Конечно, курсы это хорошо, но знания и опыт практиков не менее полезны.

Сегодня я постараюсь развеять опасения тех из вас, которые уже почти созрели для торговли акциями, но не совсем уверены, что у них это получится. Вначале освежим память.

Что такое акции

Акция, как известно, закрепляет за владельцем ряд прав, к числу которых относятся права на часть имущества (в случае ликвидации) акционерного общества, а также часть его прибыли в виде дивидендов, на участие в собраниях акционеров, а также (при наличии большого пакета акций) на участие в управлении компанией.

Чтобы стать акционером, прежде всего, нужно приобрести акции, что документально оформляется в виде записи в реестре акционеров. Есть несколько способов решения этого вопроса. Самый простой и удобный – стать клиентом брокерской компании.

Физическое лицо не имеет прямого доступа к биржевым торгам и посредничество лицензированных для этой деятельности компаний – единственная возможность торговать ценными бумагами по рыночным котировкам.

Для чего нужен брокер

Возможны ли сделки без брокера? Да, возможны. Например, два физических лица могут заключить договор купли-продажи акций. В нём обязательно должны быть прописаны следующие данные:

- Тип акций (простые или именные).

- Эмитент, т.е. название акционерного общества.

- Номинальная цена 1 ЦБ, т.е. цена на момент выпуска.

- Число бумаг в штуках.

- Текущая цена 1 акции.

- Полная сумма сделки.

Право владения акциями переходит от одного владельца к другому только после соответствующих изменений в реестре акционеров. Для этого в реестр вносится запись о переходе права собственности от продавца к покупателю.

Необходимое условие — передаточное распоряжение со стороны продавца в адрес реестродержателя. Кроме того, оформляются дополнительные приложения, содержащие порядок урегулирования возможных разногласий. Покупатель открывает лицевой счет в реестре, где будут учитываться акции, для чего заполняется специальная анкета.

Согласитесь, такой путь трудоёмок и им можно воспользоваться, когда акции не находятся в обращении на открытом рынке, либо если сделка совершается по ценам, сильно отличающимся от рыночных. К тому же, торговля без брокера осложняется проблемами с поиском продавцов и покупателей.

Возможна также покупка акций непосредственно у эмитента (в случае дополнительной эмиссии, после обратного выкупа и в некоторых других случаях). Но новичкам не обязательно вникать в такие тонкости, поскольку подобные сделки обычно проводятся в целях реструктуризации пакетов ценных бумаг между крупными акционерами.

Итак, если принято решение торговать акциями через брокера (вопрос выбора брокера – отдельная тема), необходимо заключить с ним договор на оказание брокерских услуг.

В договоре прописываются права и обязанности сторон при исполнении брокером поручений клиента, а также порядок оформления сделок клиринговой палатой. После этого всё, что остаётся сделать, это скачать программу — торговый терминал и приступить к самой торговле.

Но остаётся вопрос выбора акций: с каких начать? Российские брокерские компании вроде , или , позволяют торговать не только российскими акциями, но и американскими.

Как выбрать акции

Например, компания «Финам» позволяет получить доступ к торговле на Московской бирже (до декабря 2011 года ММВБ) и на Нью-Йоркской фондовой бирже NYSE (в просторечии «найс»).

Все сделки можно совершать с единого торгового счёта. Для правильного выбора, полезно сравнить доходность российских и американских акций. Вот что происходит в американском информационном секторе в 2017 году:

Для сравнения, TOP-3 среди российских обыкновенных акций, входящих в индекс ММВБ.

Однако, есть т.н. акции второго эшелона, более рисковые, но потенциально намного более доходные:

Сложным для начинающих может оказаться то, что эти акции менее ликвидны, т.е. при необходимости их труднее продать. Соотношение торгуемых бумаг на открытом рынке в России показано на диаграмме:

Так всё же: какими лучше торговать? Для этого нужно проанализировать ряд факторов:

- Состояние отрасли, к которой относится компания

- Потенциал роста акции (фактическая доходность, есть ли переоцененённость или недооцененённость)

- Дивидендная история компании

Например, акции АО «Мечел» к лету 2014 упали более чем в 90 раз относительно максимума января 2011 года. Компания была в тяжёлом кризисе. Но грамотная работа руководства позволила спасти производство и сейчас бумаги торгуются уже в 15 раз выше своего минимума с большим потенциалом дальнейшего роста.

Нужно иметь в виду

Часто спрашивают, как на Форексе торговать акциями. Сами форекс-дилеры порой навязывают эту услугу новичкам. Но это обман . Инструмент, торгуемый в подобных компаниях, называется CFD (Contract For Difference) – контракт на разницу.

Это означает, что трейдер не покупает акции, а зарабатывает на разнице котировок за определённый период. Это также возможно, но при реальной торговле акциями вы становитесь акционером со всеми вытекающими правами, да и деньги в случае чего не пропадут вместе с компанией-однодневкой, каких много среди форекс-дилеров.

На тему акций постоянно издаются книги, как ставшие классикой, так и новые. Для начинающих подойдёт хороший справочник:

А если вы хотите пройти экспресс-курс технического анализа рынка, познакомиться с популярным торговым терминалом QUIK и подготовиться к реальной торговле, посмотрите этот бесплатный видео вебинар от гуру российского рынка — Дмитрия Михнова . Будет интересно!

Послесловие

В этой статье я не ставил задачу научить вас торговать акциями. Я лишь хотел показать, что в этом нет ничего сложного.

Подписывайтесь на новости блога, здесь вы найдёте полезные материалы о практике биржевой торговли и инвестирования с разбором конкретных ситуаций.

- Какие бывают биржи?

- Стратегии игры на бирже

- Как работает трейдер?

- 5. Заключение

Как играть на бирже? С чего начинать? Что нужно знать трейдеру-новичку? Кто такой трейдер и от чего зависит его успех в торговле? Насколько реально или опасно торговать на валютной бирже? Если вас волнуют эти вопросы, то, прочитав эту статью, вы найдёте ответы на все эти и другие вопросы.

Считается, что Фортуна улыбается, прежде всего, тем, кто, придя в биржевой бизнес, прошел огонь и воду, пережил потрясения и потери, научился принимать решения, имея минимум информации. Насколько верно это утверждение? Попробуем разобраться в тонкостях биржевого дела.

Уважаемый читатель, если вам интересна тема, как заработать на Форекс с нуля, что такое форекс и как это работает, обязательно прочтите .

Игра на бирже форекс для новичков

1. Как играть на бирже новичкам - просто ли это?

Для кого-то биржа как лото: развлечение, забава, риск, и ничего более. А кто-то стремится на торговую площадку, как пчела, чтобы собрать свой нектар. Кто-то возлагает на биржевые торги наполеоновские надежды – удвоить свои резервы и пробиться в мир достатка. А кому-то достаточно всего лишь немного подзаработать.

Но, так или иначе, от биржи все ждут дивидендов. Однако получить их не так легко, как видится со стороны. Чтобы сдвинуться с нулевой отметки, здесь, как и в любом деле, нужны специальные знания и навыки.

Какие бывают биржи?

1. Биржа товарная

Товарная биржа – это место купли-продажи различных товаров: драгоценных металлов (платины, золота), сельскохозяйственных культур (кукурузы, бобов, пшеницы), природных минералов и их производных (нефти, бензина) и др.

Однако это не значит, что вам нужно, купив несколько тонн зерновых, перевезти их в свой амбар. На товарной бирже вы заключаете фьючерсную сделку, предполагающую поставку в будущем. При покупке фьючерса (заключении сделки) вам следует лишь внести так называемую залоговую стоимость. Она составляет около 10-20 % от реальной цены товара.

Остальное вы «обещаете» вложить при наступлении условленного срока поставки. После, до свершения этого срока, вы заключаете обратную сделку: сколько приобрели – столько и продали . Так на товарной бирже можно зарабатывать, не покупая товар. Главным достоинством такой игры является то, что порой легче предсказать движение цен на товары, нежели на валютные пары или на акции.

2. Биржа фондовая (или Рынок ценных бумаг)

Здесь торгуют акциями, причем реальными активами. Это значит, что, приобретя ценные бумаги какой-либо фирмы, вы станете ее акционером, сможете получать дивиденды по купленным акциям или выгодно продать их. В РФ подобные сделки можно заключить, например, на Фондовой бирже РТС или ММВБ. Доступ к торгам получают через брокеров. Они по приказам трейдеров покупают и продают акции, ведут учет всех операций и сделок. Это, пожалуй, наиболее простой для новичка способ заработать на бирже.

3. Биржа фьючерсная (или Биржа деривативов)

На этой площадке идет купля-продажа фьючерсных контрактов и опционов. Игра на этой бирже предполагает так же, как на товарной бирже, внесение гарантийного обеспечения. То есть вы платите лишь залоговую сумму (10-20 % от реальной цены), приняв обязательство купить или продать в будущем какое-то количество акций за определенную стоимость.

Впоследствии вы погашаете встречным контрактом данное обязательство. При этом вы можете проводить операции с гораздо большими контрактами, нежели на фондовой бирже.

4. Биржа валютная Forex (Форекс)

На этой бирже торгуют национальной валютой. Купля-продажа реализуется по рыночным ценам, согласно соотношению курсов, складывающемуся на бирже. Приобретя валютную пару по одной цене, вы можете впоследствии продать ее дороже. В этом и заключается смысл игры. Выставление приказов на продажу-покупку происходит посредством Интернет-сети через торговые терминалы (реже – в телефоном режиме). Аналитику рынка, его новости, котировку валютных пар предоставляют брокеры.

Стратегии игры на бирже

1. Инвестирование

Это наиболее понятный и простой способ. Вы купили акции на приличный срок (месяцев на 12, а то и более) и ждете повышения их стоимости. Главное в этом деле – доверить инвестиции надежной компании , относящейся к категории «голубых фишек» (так называют наиболее ликвидные компании). Необходимо также провести анализ котировок за последние 4-5 лет и выявить самые перспективные из них.

Преимуществом данной стратегии является ваша «застрахованность» от потерь. Если вы допустили промашку и котировки купленных вами акций поползли вниз – убыток вам не грозит, пока вы не продадите ценные бумаги. В случае ошибки, нужно просто ждать роста цен на акции, получая в это время по ним дивиденды. Единственным минусом этого способа игры является то, что зарабатывать много не получится – в среднем от 10 % до 30 % годовых.

2. Спекуляция

Данная стратегия – самая популярная. Она обещает значительно большую прибыль, чем все иные виды торговли. Активы приобретаются в данном случае на короткий срок, зачастую с расчетом на маржинальное кредитование. Выбрав тактику Intraday , вы открываете и закрываете сделку в течение дня. Следуя же тактике Day-Trading , вы проводите сделку в течение нескольких дней или недель.

При спекуляции также часто играют «в короткую (short) »: в ожидании снижения котировок трейдеры играют на понижение. Короткая сделка реализуется за счет использования заемных средств брокера.

Выглядит это так: вы берете в долг у брокера сотню акций и сразу же их все продаете; часа через три стоимость ценных бумаг пошла на убыль – вы покупаете сотню акций, возвращаете их брокеру, а прибыль оставляете себе.

Еще проще короткие сделки осуществляются на фьючерсном (срочном) рынке. Схема элементарна: сначала приобретаете фьючерсный договор на продажу, потом покупаете фьючерсный договор на покупку – и прибыль в кармане.

Заработок на Форекс похож на фьючерсный: сначала продаете валютную пару, затем покупаете – разница ваша. Таким путем можно немало зарабатывать при несущественном капитале. Однако учтите: риски при подобной торговле тоже немалые.

3. Арбитраж

Суть этой торговли в том, чтобы найти разницу между активами, каким-то образом связанными, и заключить контракт, позволяющий эту разницу получить. К примеру, вы взяли акции и фьючерс на них. Если стоимость акций на фондовом рынке снизилась, а на фьючерс на срочном рынке еще остался на прежнем уровне, можно приобрести, скажем, тысячу акций по сто рублей и купить один фьючерсный договор на продажу тысячи акций по 110 рублей. В таком случае прибыль в размере 10 рублей за одну акцию вам гарантирована, куда бы ни двинулись цены.

Плюсом арбитража является отсутствие рисков. К минусам можно отнести сложность такой торговли, требующей постоянного анализа множества рынков, поиска ценовых «ножниц», способности молниеносно заключать несколько встречных контрактов. Помимо этого, арбитражная торговля характеризуется средней доходностью. Даже бывалые арбитражеры могут рассчитывать здесь в среднем на 5 % - 10 % в 3-4 месяца.

Игра на бирже - как и с чего начать?

Сперва новичку нужно выбрать биржу. Затем разыскать брокера, чтобы получить доступ к игре.

У брокера нужно выяснить следующие моменты:

- размер комиссионных сборов за осуществление сделок, пользование торговым терминалом, ведение счетов, обслуживание брокера;

- объем информации и услуг, предоставляемых брокером (аналитические обзоры, новости, прогнозы, архивы котировок и пр.);

- есть ли возможность на данной бирже работать онлайн, через какие программы можно выйти в Сети на биржу, их стоимость;

- способ пополнения счета и вывода денег;

- гарантии надежности брокера.

Неплохо бы ознакомиться с несколькими брокерами, которые предоставляют свои услуги на бирже. Тогда будет больше шансов выбрать условия, наиболее оптимальные для вас. Подписав договор и установив на свой ПК программу, рекомендованную брокером, можете начинать торговлю.

Важно! Только не спешите использовать в игре реальные деньги. Попросите брокера предоставить вам тренировочный демо-счет: лучше все-таки пройти «боевое крещение» с виртуальными деньгами. Поучитесь на собственных ошибках – это убережет вас в будущем от больших рисков.

Игра на бирже - сколько можно зарабатывать?

Вопрос этот волнует многих новичков, приведем средние значения сколько можно .

Вот примерные суммы, которые могут зарабатывать опытные игроки на различных торговых площадках:

- 20-50 % зарабатывают на фондовом рынке спекулянты (при использовании маржинального кредитования их прибыль может возрасти до 100 % );

- 50-200 % имеют на срочном рынке игроки, торгующие опционами и фьючерсами;

- 30-50% получают арбитражеры;

- 50-500% приобретают участники игры на валютной бирже Forex

Сколько можно проиграть на бирже?

Любая биржа – это большие возможности и большие риски. Удача, особенно на валютном рынке, - редкая гостья. Чтобы не стать лузером, необходимо тщательно продумать игру на бирже, план своей торговой стратегии форекс, создать демо счет и на исторических котировках протестировать ее, особенно если Вы новичок в этом деле. (Как привлечь удачу и деньги в свою жизнь )

Многие неудачники, оставляющие на бирже свои деньги, проигрывают именно потому, что «ринулись в бой», не пройдя «учебку». Они переоценивают свою интуицию и, не проведя грамотного анализа рынка, допускают непростительные ошибки и досадные просчеты.

Не следуйте их примеру: не вступайте в торги без предварительной подготовки. Не посчитайте за напрасный труд проштудировать специальную литературу, изучить журнальные публикации, познакомиться с соответствующими веб-сайтами и продумать стратегии форекс.

Поверьте, время, потраченное на самообучение, увеличит ваши шансы на успех и застрахует от печального фиаско.

Определение термина "трейдер

2. Кто такой трейдер и чем он занимается - определение и суть профессии

В переводе с английского, трейдер – это торговец. Так принято называть людей, торгующих на бирже. Путем торговых операций – покупая активы по низкой цене и продавая по высокой – трейдеры получают прибыль.

В качестве покупаемых и продаваемых активов для трейдеров служат:

- товары, пользующиеся спросом на мировом рынке (нефть, металл, зерно);

- драгметаллы;

- акции;

- контракты (фьючерсы и опционы);

- валюта;

- криптовалюты;

- фондовые индексы.

Здесь мы перечислили все основные финансовые инструменты, благодаря которым трейдеры имеют возможность зарабатывать деньги, играя на бирже.

Как работает трейдер?

Рабочая площадка любого трейдера – биржа либо внебиржевой рынок. Надо отметить, что с момента возникновения профессии трейдера суть ее мало изменилась. Только раньше трейдер лично присутствовал на бирже и сам заключал сделки, а теперь он отдает приказы брокерам в онлайн-режиме, оставаясь при этом в офисе или дома.

Связь между ними осуществляется по торговому терминалу – специальной программе, которую можно скачать и установить с сайта брокера. Получая от брокера информацию, трейдер анализирует колебания цены на свои активы, составляет прогнозы возможных колебаний и открывает сделки, основываясь на данных прогнозах.

При этом он пользуется различными инструментами из своего аналитического арсенала.

В него входят три основных вида анализа:

- фундаментальный;

- технический;

- компьютерный.

Трейдер сам регулирует свою деятельность. Он может заключить одну сделку и заработать приличную сумму денег, которой хватит на пару месяцев. При желании можно заключать каждый день несколько сделок. Можно использовать и торговых роботов, осуществляя с их помощью автоматическую торговлю. Правда, ручная работа, как показывает практика, намного эффективней.

Несмотря на то, что личное присутствие трейдера на рабочем месте необязательно, язык не поворачивается назвать его заработок пассивным. Ведь основные факторы успеха – это его труд, время трейдера и продумывание стратегии форекс. Брокер – лишь капитан в плавании, курс которого проложен трейдером.

Трейдер может работать на себя и на различные компании. Каждая из этих форм деятельности имеет свои достоинства и свои недостатки.

1. Работа на себя

В данном случае трейдер сам выбирает себе брокера, открывает у него собственный счет, перечисляет на него личные деньги и распоряжается ими, как считает нужным.

Плюсы (+ ):

- весь заработок достается трейдеру;

- трейдер сам планирует свой рабочий день, самостоятельно принимает решения и работает в том ритме, который ему удобен.

Минусы (- ):

- приходится рисковать собственными средствами;

- размер личной суммы может быть очень ограничен, а объем прибыли прямо пропорционален объему вложений.

2. Работа на компанию

Этот вид работы требует официального трудоустройства. Речь идет о зачислении в штат компании – инвестиционного фонда, банка, брокерской компании, солидной корпорации.

Плюсы (+ ):

- так как операции на рынке происходят от лица данной компании, то в ход идут ее достаточно крупные средства;

- трейдеру назначается определенный процент прибыли от проводимых им сделок, возможно и установление вполне приличного оклада;

- исключен риск потерять личные деньги.

Минусы (- ):

- не так-то просто устроиться в приличную компанию без достижений в самостоятельной торговле;

- ограниченная свобода действий.

Альтернативной версией этой формы работы является менеджерская деятельность трейдера, управляющего деньгами других инвесторов и торгующего ими им, получая от прибыли оговоренный процент.

Основная трудность – добиться подобной работы: потребуется предоставить инвесторам убедительные доказательства своей надежности, прибыльные стратегии форекс, способности наращивать капитал, а не «сплавить» его в один миг и т.д.

Качества, необходимые для работы трейдером

Профессия трейдера в современном мире относится к числу самых прибыльных, перспективных и привлекательных. В развитых западных странах таких специалистов готовят в институтах. В России эту профессию получить можно лишь путем самообразования либо посещения соответствующих курсов, проводимых дилинговыми центрами.

Важно понимать, что главным фактором успеха в работе трейдером являются все-таки не теоретические знания и не уникальная методика, а личное участие и разработка правильной стратегии форекс.

Чтобы получить практический опыт без риска для своих накоплений можно использовать демо счет, создав его в любой брокерской компании.

Демо счет убедит молодого специалиста, что для работы с реальными суммами не обойтись без железной самодисциплины и самообладания, развитого аналитического мышления, составлении стратегии форекс, внимания, организованности, собранности, работоспособности, беспристрастности и известной доли смелости.

Сколько может зарабатывать трейдер?

Как уже было сказано, заработок трейдера напрямую зависит от размера используемого капитала.

Если у вас имеется, скажем, 100 тысяч долларов, то эти деньги поможет вам заработать раз в 100 больше, чем если бы вы владели всего одной тысячей долларов.

Другими словами, доход трейдера правильнее измерять не в суммах, а в процентах от стартового капитала.

Если говорить о средней прибыли трейдера, то при работе на себя, он может получить примерно от 5 % до 10 % в месяц от имеющейся на счету суммы. На такую прибыль он может рассчитывать при небольшом уровне рисков. Управление капиталом другого инвестора может принести 20-50 % от выручки.

Как необходимо торговать на форекс читайте ниже

3. Как играть на бирже Forex (Форекс) - основы успешной торговли

Торговля на Форексе, который считают самом надежным и прибыльным рынком мира, не может не привлекать огромного числа трейдеров со всех уголков земного шара. Прежде всего, на эту торговую площадку устремляются биржевые доки, решающие диверсифицировать (или откорректировать) содержимое своей инвестиционной корзины. Не отстают от них и начинающие трейдеры, которые лишь осваивают азы биржевого бизнеса.

Существенно торговля на бирже Форекс от работы на многих других рынках ничем не отличается. Правила здесь такие же, как на узкопрофильной бирже деривативов либо классической торговой или фондовой бирже.

Как нужно торговать на рынке Forex, с чего начать?

Путь к заработку на рынке Форекс, как и на любой другой бирже, лежит через создание торгового счета, загрузки в персональный компьютер любой торговой платформы, проведения авторизации счета в терминале.

В настоящий момент рынок данных услуг позволяет открыть счет с Форекс капиталом от 10 американских долларов. Этого достаточно, чтобы открыть сделку на продажу или покупку валюты. Помимо торговли на Форексе, вы таким же образом можете получить доступ к рынкам металлов (платины, серебра, золота ), CFD.

Осуществляя деятельность на самом ликвидном мировом рынке с удобной для вас суммой депозита, вы не просто умножите свой капитал. Вы приобритаете неоценимый опыт , продумываете стратегии форекс, которые вам пригодятся в будущем, чтобы успешно вести торговлю на любом другом биржевом рынке. К тому же, приобретенный капитал можно будет реинвестировать на иных торговых платформах, что позволит снизить цену вхождения в торговые отношения на них.

У межбанковского валютного рынка Forex нет фиксированного территориального место размещения. Проводить любой вид торговых операций можно круглосуточно в режиме реального времени.

Так что тот, кто решил освоить профессию трейдера на бирже Форекс, должен обзавестись для начала лишь ПК с доступом в Интернет-сеть.

Международная валютная биржа Форекс

На первых порах необходимо найти подходящего брокера, или дилинговый центр. Профессиональные качества этого помощника (которого вполне можно считать вашим партнером), оперативность его работы, ответственность будут определять ваш финансовый успех или провал.

Мета Трейдер 5 и Мета Трейдер 4 – наиболее популярные версии бесплатных торговых терминалов.

Как только вы научитесь пользоваться программой - торговой платформой от брокерской компании, вам остается выбрать валютную пару, с которой вы будете вести торговлю

Реальный или демо счет - на чем торговать?

Начинать онлайн-трединг не стоит с открытия реального счета. Это очень опасно. Можно потерять все и сразу. Чтобы оградить вас от финансовых рисков необходимо открыть на Форекс учебный демо счет . Этот симулятор полностью аналогичен реальному счету. Разница лишь в том, что практиковаться вы будете с виртуальными средствами, а не настоящим капиталом.

Всем новичкам в трейдерской деятельности целесообразно не испытывать судьбу, а поучиться распоряжаться собственными деньгами без риска остаться без гроша в кармане, создав демо счет. При этом новичок, использующий демо счет, должен знать, что может заработать настоящие деньги, если будет принимать участие в конкурсах трейдеров.

Можно отлично поупражняться, используя демо счет, в применении так называемых «роботов-экспертов» или «роботов-советников» - автоматических торговых систем. Сегодня пользователям доступен довольно большой выбор подобных программ, как платных, так и бесплатных.

Демо счет – это самый беспроигрышный путь для старта биржевого бизнеса на рынке Форекс. Конечно, только вам решать, создавать его или сразу регистрировать реальный торговый счет и перечислять на него реальные деньги, чтобы начать операционную деятельность.

Однако порекомендовать такой путь можно лишь тому, кто хотя бы на 99 % уверен в своих силах , приобрел немало знаний, обладает многими навыками, уже тщательно разработал торговую стратегию и имеет опыт работы на реальном счете на валютном рынке Forex.

Стратегии форекс

Какую стратегию торговли выбрать?

Во всех сделках на Форекс – будь-то продажа или покупка – в качестве товара выступает национальная валюта.

Главная задача торговца на бирже – купить валюту за минимальную цену и максимально выгодно ее продать. Для этого необходимо продумать стратегии Форекс. Расхождение между стоимостью товара и ценой покупки и есть прибыль трейдера.

Такая торговая комбинация, при которой число купленных контрактов больше количества проданных, именуемая на языке трейдеров «позицией long ». Совершать подобные опции участников биржи заставляет надежда на подорожание валюты в будущем и продажу их с большим доходом.

Не менее прибыльно может обернуться и так называемая «позиция short ». Она предполагает превышение объема продаж товара над объемом покупок. В этом случае приобретение валюты происходит с расчетом на падение ее стоимости. Такая продажа также обеспечивает заработок на разнице цен.

Обе комбинации можно осуществлять на Форекс. Стало быть, основным фактором успеха на этой бирже является верно избранные линии поведения – торговые стратегии Форекс .

Многие успешные трейдеры используя различные сторонние стратегии, создают и развивают свою прибыльную стратегию Форекс в соответствии со своим опытом и полученными знаниями

Многие существующие торговые стратегии Форекс применяются на бирже, в том числе и на валютном рынке Forex.

Самые популярные и лучшие торговые стратегии основаны на:

- комбинации индикаторов;

- полос Боллинджера;

- скользящих средних;

- по паттернам и графическим моделям;

- уровнях Фибоначчи;

- индикаторах Ишимоку;

- японских свечей;

- торговли в тренде;

- торговли во флэте;

- краткосрочной торговле («скальпинге»);

- фундаментальном анализе (новости, события и т.д.)

Чтобы безошибочно спланировать и создать торговую стратегию Форекс, нужно тщательно изучить тенденции и особенности работы валютного рынка. Для этого, в свою очередь, требуется глубочайший анализ торговой ситуации, практические навыки, которые обкатываются на тренировочных счетах.

Немалую пользу новичку принесет и изучение профессионального опыта бывалых трейдеров. Блестящий расчет и практика – это главные помощники торговца Форекс!

4. Заработав на бирже, приумножьте капитал

Одна из главных ошибок как начинающих, так и опытных трейдеров заключается в том, что заработанные на биржах деньги быстро тратятся. Конечно, это совсем неразумно, поэтому действительно успешные трейдеры обычно пускают заработанный капитал не только назад в оборот, но и на собственный бизнес.

Имея свой бизнес, вы можете не переживать о будущем бирж и показателях фондовых рынках, реальный надежный бизнес станет для вас большим плюсом. Если не знаете куда вкладывать деньги - то советуем вам выбрать рынок недвижимости. Он самый стабильный, надежный и простой для понимания. Посмотрите бесплатный видеокурс от специалиста Антона Мурыгина о заработке на недвижимости с нуля:

Посмотрите мотивирующее видео о том, как можно выгодно вложить капитал в бизнес на недвижимости:

5. Заключение

Напутствие начинающим

Бесстрастная статистика констатирует: 9 из 10 трейдеров-новичков «сливают» депозит и ни с чем уходят с Форекс. Поразительно, на рынке, где уровень прибыли просто зашкаливает, такой процент «проигравших»!

Специалисты пришли к выводу: причина повального неуспеха – в завышенных амбициях современного молодого человека, сочетающихся с крайней инфантильностью. Он находит весьма скучными занятиями корпение над учебниками, разработку уникальной стратегии, овладение основами анализа рынка, открытие тренировочного демо-счета, ведение дневника торговли, составление прогнозов, расчет рисков торговли (насколько опасно торговать с той или иной стратегией и т.д.).

Другое дело – поверив в свою удачу, вести торги на авось, так сказать, играючи. Такой легковесный подход, когда в биржевую пучину бросаются очертя голову – без всякой подготовки, без приличного стартового капитала, не умея держать себя в руках, – приводит к быстрому и неутешительному финалу.

Поэтому, вместо напутствия, мы закончим статью полезными советами начинающим.

Совет № 1. Сперва тренируйся – потом играй

Совет № 2. Хочешь достойной прибыли – накопи достойный капитал

Совет № 3. Научись властвовать собой

Совет № 4. Прими вероятность потерь как неизбежность

Совет № 5. Остерегайся жадности и спешки.

Пусть эти советы станут вашей путеводной звездой и оберегом. Пусть приведут они вас не только к реальной торговле, но и к реальному успеху в торговле на валютной бирже.

Всем привет!

Один из самых частых вопросов которые мне задают: «какими инструментами лучше торговать на рынке?». Сегодня постараюсь на него ответить.

Многие рекомендуют торговать фьючерсами, так как там меньше комиссия. Но стоит отметить и тот факт, что волатильность на фьючерсах больше чем на акциях и на них больше крупных игроков. Очень часто фьючерсы хуже держат уровни, чем те же акции. Так что вопрос спорный. Также на рынке фьючерсов брокеры дают большие плечи. Поэтому при отсутствии элементарных знаний в области мани менеджмента можно быстрее загубить свой депозит. Если риски соблюдать, то само по себе кредитное плечо особой роли не играет. В общем вывод из всего вышесказанного следующий, что торговать можно как фьючерсами, так и акциями. Комиссия на акциях действительно немного больше, но не на столько, чтобы бояться торговать ими. Тем более количество акций на рынке достаточно большое, поэтому всегда можно выбрать что-нибудь интересное для торговли. Да и уровни они зачастую держат лучше, чем фьючерсы. Можно найти бумаги с хорошим, плавным трендом. Поэтому акции вполне подойдут начинающим. Кстати, о том как можно уменьшить комиссию я писал в .

Чем лучше торговать на бирже?

А теперь что касается конкретных инструментов. Итак, для начала возьмем фьючерсы. Самые популярные инструменты, они же одни из самых волатильных, это доллар/рубль, газпром, сбербанк, золото, евро/доллар, нефть brent. Эти инструменты вполне подойдут для начинающих. Меньше всего из перечисленных инструментов я люблю евро/доллар. Он реже всего дает точки входа и хуже отрабатывает уровни. Поэтому первое время можно им не торговать. Золото — неплохой инструмент, который отлично держит уровни и очень часто дает точки входа с коротким стопом при большом потенциале движения. Хотя нужно быть внимательнее, торгуя золотом и евро/долларом, так как эти инструменты иногда показывают очень резкие движения и на них сильно влияют многие экономические новости. Так что нужно внимательно следить за важными новостями и не открывать позицию перед ними. Я имею ввиду новости, которые могут конкретно повлиять на данные инструменты. Следить за новостями можно . Индекс RTS в данный список я включать не стал, так как он для начинающих не подойдет. Одна из причин высокая стоимость.

Теперь что касается рынка акций. Торговать можно любыми бумагами 1 эшелона. Малоликвидными бумагами 2 и 3 эшелона новичкам я торговать не рекомендую. Торгуйте акциями крупных компаний, которые показывают хороший плавный тренд.

На этом буду заканчивать. Если у вас остались вопросы, оставляйте их в комментариях.

С уважением, Станислав Станишевский.

Современные торговые биржи - важное звено рыночной экономики. Эти юридические лица выполняют роль посредников и регуляторов, обеспечивая стабильную работу различных финансовых инструментов.

Основным задачами бирж является организация и упорядочивание различных рынков (акции, валют, товары, ценные бумаги, металлы и пр. ) для максимального упрощения торговых процессов, а также выравнивания баланса предложения и спроса. Кроме того, биржа осуществляет контроль над благонадёжностью участников, защищая как продавцов, так и покупателей от риска нарваться на мошенников.

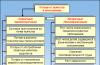

Данная схема наглядно демонстрирует основной принцип работы бирж.

С чего начать изучение торговли на бирже - выбор поля деятельности

- Фондовые биржи . Основное направление их работы - операции с ценными бумагами. Среди них самыми популярными являются акции и облигации.

- Валютные биржи . На этих биржах происходит купля и продажа национальных валют. Основная цель - перераспределение валютных потоков между различными отраслями экономики и поддержание реального рыночного курса валют.

- Товарные биржи . Представляют собой подобие международного оптового рынка товаров, работающего по принципам свободной конкуренции. Здесь продаётся всё - от сырья для тяжёлой промышленности до пищевых товаров. Товарные биржи бывают как общими, так и узкоспециализированными.

- Рынок производных финансовых инструментов . Его основная деятельность - работа с фьючерсами, опционами и пр.

Несмотря на распространенное заблуждение о том, что это сложно , это самое простое что может быть на бирже, и для новичка это намного легче валютного рынка Форекс.

Срочный рынок (контракты со сроком исполнения — опционы, фьючерсы ) считается самым сложным инструментом на рынке. В основном именно здесь идет активная торговля фьючерсов на сырьевые товары, а также акции и валюты. Но в это отделение биржи потребует более высоких сумм для начинания и больше знаний, в противном случае вас будут преследовать огромные риски потерь.

Как начать торговать на бирже - обзор основных площадок

В настоящее время в мире действуют десятки крупных бирж, которые работают в самых разных направлениях. Однако, неопытному инвестору, который лишь начинает постигать азы, есть смысл сосредоточиться только на самых крупных из них.

NYSE

Крупнейшая биржевая площадка в мире и одновременно символ финансового могущества США. Торговать на выгодно, поэтому она манит дельцов со всего мира. В настоящее время в торгах на бирже участвует около 2800 компаний и в основной массе это «голубые фишки ». NYSE ревностно относится к своей репутации, поэтому к торговле здесь допускаются только надёжные и сильные акции.

NASDAQ

Тоже относится к числу самых привлекательных во всем мире бирж. Специализируется преимущественно на торговле акциями Hi-Tech предприятий. Как попасть сюда? Для этого необходимо отыскать локального брокера с выходом на .

Российская фондовая биржа

Конечно, гарантии порядочности участников здесь может и не так высоки, как на той же NYSE, зато разгуляться точно есть где. На совершаются операции с паями биржевых фондов, опционами, фьючерсами, валютой, ценными бумагами, драгоценными металлами и другими финансовыми инструментами.

Лондонская биржа

Принадлежит брокеру, который работает более 20 лет. Сама платформа находится под контролем европейских регуляторов CySEC и MiFID . Здесь вы найдете огромное количество акций, фондовых индексов, ETF фондов и не только.

Брокер предлагает огромную базу активов, академию (программы обучения), постоянно проводит вебинары, предоставляет аналитику и имеет очень удобную торговую платформу, к которой подключено большое количество индикаторов. В самой платформе есть блок с последними новостями и прогнозами на русском языке. Минимальный депозит $200 .

Официальный сайт :

Можно ли начать зарабатывать на биржах практически без вложений? Совсем без денег, конечно, не получится. Но хотя бы пара сотен долларов в кармане - это уже неплохое подспорье для первых вложений.

Можно ли начать зарабатывать на биржах практически без вложений? Совсем без денег, конечно, не получится. Но хотя бы пара сотен долларов в кармане - это уже неплохое подспорье для первых вложений.

«Необязательно начинать с больших вкладов. Делайте маленькие шаги в течение жизни и они приведут вас к успеху. Начинайте вкладывать хоть с $ 10 в месяц, а через год вы сможете инвестировать уже $ 50 в месяц. Это будет гораздо эффективнее, чем ждать годы, пока скопится большая сумма наличных денег!»

Такой совет даёт начинающим инвесторам Андреа Травиллиани - финансовый эксперт, специализирующийся на основах управления капиталом и микроинвестированию. По её словам, неважно, с чего начать торговлю на фондовой бирже, главное - быть настойчивым и последовательным. А учитывая, что все методы, продвигаемые этой целеустремлённой женщиной, были проверены ею лично во время превращения из скромного бухгалтера в успешную бизнесвумен, не доверять им нет никаких причин.

Если вам кажется что $50 это нереально мало, то для примера, акции Газпрома стоят в пределах 2-х долларов, акции Coca-Cola в пределах $45, кроме таких известных компаний есть еще тысячи менее дорогих акций также известных миру компаний.

Для большинства людей торговля на биржах может показаться запутанным и сложным делом. Но не всё так страшно, как кажется на первый взгляд. Многоопытные «гуру» финансового рыка охотно делятся с новичками своим опытом и если принимать их советы не как очередную прописную истину, а как ценный совет - это действительно сработает.

Всегда нужно знать, во что вкладываешь . Этой стратегии всю жизнь следовал знаменитый инвестор и, скорее всего, именно она помогла сколотить ему миллиарды долларов. Если не разбираешься сам, не стоит слепо доверять нанятым помощникам - их некомпетентность тоже может обойтись очень дорого.

Диверсификация средств - всегда удачная идея.

Этому золотому правилу неуклонно следовал ещё один корифей биржевых торгов Майкл Стейнхардт

.  Имея на кармане 10 тыс. долларов, он успешно разделил их на 100 вкладов по 100 $ и вложил их в понравившиеся ему проекты. Спустя пару лет его капитал был равен уже $200000. Помогла эта стратегия ему и в будущем, когда ему пришлось заплатить колоссальные штрафы в рамках одного судебного разбирательства. Оказавшись почти на нуле, он снова вложил оставшиеся средства в акции разных компаний и быстро вернулся в высшую лигу, сколотив $500 млн.

Имея на кармане 10 тыс. долларов, он успешно разделил их на 100 вкладов по 100 $ и вложил их в понравившиеся ему проекты. Спустя пару лет его капитал был равен уже $200000. Помогла эта стратегия ему и в будущем, когда ему пришлось заплатить колоссальные штрафы в рамках одного судебного разбирательства. Оказавшись почти на нуле, он снова вложил оставшиеся средства в акции разных компаний и быстро вернулся в высшую лигу, сколотив $500 млн.

Дисциплина - основа успеха . Именно это правило считает своим основным секретом успеха , сколотивший на биржах $72,5 миллиарда. По его мнению, умение твёрдо следовать к намеченной цели и противостоять соблазну необдуманных рисков - главное качество успешного инвестора.

Тратить меньше, чем зарабатывать . «Опытный инвестор всегда точно знает сколько и где он зарабатывает в месяц, чтобы тратить меньше. Капризы, влияние рекламы и привычек или давление со стороны окружающих не должны мешать чётко следовать инвестиционному плану и наращивать свой портфель вкладов» .

Такой совет даёт новичкам, которые только начинают своё дело с нуля, Кевин Гальегос - в прошлом Национальный эксперт по финансам США, а ныне вице-президент Freedom Financial Network .

Самый простой вариант для начинающего отечественного инвестора - брокеры или . Основное преимущество работы с ними заключается в том, они зарегистрированы не в России, а в Евросоюзе , что даёт возможность инвестировать деньги через международные биржи, легально обходя возможные законодательные препятствия. Важно и то, что как сайты, так и рабочие инструменты полностью русифицированы. Например, лицензирован российским регулятором ЦРОФР .

Брокеры позволяет выйти на такие биржи как NASDAQ, NYSE, XETRA, MOEX, GLOBEX и EUREX (фьючерсы ), Euronext, LSE, TSE , Сингапур , Мексику , Таиланд и другие мировые площадки. Минимальная сумма для открытия счета $200.

Как начать торговать на фондовой бирже по интернету? Весь процесс делится на несколько этапов:

Как начать торговать на фондовой бирже по интернету? Весь процесс делится на несколько этапов:

- Этап 1 - создать аккаунт . Процесс регистрации проходит полностью дистанционно. Нужно только зайти на сайт, создать учётную запись и указать контактные данные.

- Этап 2 - открыть торговый счёт . Для этого нужно кликнуть на соответствующую кнопку в кабинете и выбрать тип торгового счета (Единый счет, форекс, и так далее). Торговый счёт привязывается к номеру мобильного телефона.

- Этап 3 - установить торговую платформу . Программа, позволяющая пользователю отслеживать изменения стоимости ценных бумаг, заключать сделки и анализировать ситуацию на рынке в режиме онлайн. Программа работает со всеми биржами, которые поддерживает брокер.

- Этап 4 - пополнить счёт . Сделать это можно любым удобным способом. Система поддерживает пополнение при помощи банковского перевода, банковских карт, а также всех популярных платёжных сервисов.

- Этап 5 - заключение сделок . Покупать акции очень просто - нужно только найти подходящие акции, указать количество штук и нажать кнопку «Купить ». Все комиссии включены в сумму сделки.

Одно из самых заметных достоинств и - работа с большим количеством торговых бирж со всего мира. Поэтому с единого счета, можно работать с товарными рынками, ценными бумагами, акциями, фьючерсами, валютами и другими финансовыми инструментами.

Как начать торговать на бирже без брокера?

Выйти напрямую на фондовый рынок нельзя. По закону простые физические лица, неаккредитованные в клиринговой палате и не имеющие специальных лицензий, не могут напрямую торговать на российской фондовой бирже, то же касается и большинства других стран, а значит, понадобится найти брокера. Говорить о том, как начать торговать на бирже без брокера, особого смысла нет, так как для этого придется самому стать аккредитованным участником биржи, а это процесс долгий и недешевый, к тому же для торгов без кредитного плеча потребуются огромным суммы от 10 млн. долларов и более, что доступно только квалифицированным инвесторам.

Стратегии инвестирования

Честные инвестиции

- Долгосрочный инвестор . Деньги вкладываются в акции перспективных компаний минимум на один год. Такому инвестору нужно опираться на фундаментальный анализ, а также учитывать темпы изменения экономики в целом и в зависимости от локальных особенностей. Основа прогнозирования - недельные и месячные графики.

- Среднесрочный инвестор . Акции покупаются на срок максимум до одного года. Основной инструмента анализа - дневные и недельные графики; технический и фундаментальный анализ.

- Краткосрочный инвестор . Бумаги удерживаются максимум нескольких недель. Основной инструмент анализа - часовые и дневные интервалы.

Спекуляции

Спекулянт отличается от инвестора тем, что удерживает акции минимальное количество времени, ориентируясь в основном на движения цены. Основной инструмент аналитики - технический анализ.

Спекулянт отличается от инвестора тем, что удерживает акции минимальное количество времени, ориентируясь в основном на движения цены. Основной инструмент аналитики - технический анализ.

- Скальпер . Использует разницу между ценами продажи и покупки. Приобретая акции по цене спроса, он сразу же перепродаёт их по цене предложения.

- Свинг-трейдер . Может удерживать открытые позиции максимум несколько дней. В данном случае прибыль извлекается из рыночных колебаний. Основной инструмент аналитики - пятиминутные и часовые графики, а основной предмет торгов - ликвидные бумаги, которые могут быть быстро обращены в живые деньги.

- Дей-трейдер . Этот тип инвестора торгует только в пределах одного рабочего дня. Он улавливает колебания цены за несколько минут и предпочитает бумаги с высокой ликвидностью и изменчивостью цены. Основное преимущество торговли внутри дня (интрадей ) состоит в том, что за короткий промежуток времени, в котором работает дей-трейдер, внешний фон не успевает оказать негативного влияния на открытую позицию.

Каким участником фондового рынка быть - решать только самому инвестору. Но лучше сперва набраться опыта, а уже потом перейти к более рискованным делам. Чтобы начать работать на бирже нужно выполнить инструкцию:

- Подыскать надёжного брокера;

- Выбрать торговую платформу;

- Пополнить счёт;

- Начать делать покупки.

Сегодня по интернету каждый может инвестировать в своё будущее на всех крупнейших биржах мира.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter .