Центр инвестиций (investment centre) - структурное подразделение предприятия, руководитель которого несет ответственность за использование выделенных ему и получение необходимой от инвестиционной деятельности.

Центр инвестиций — компания или подразделение компании; , отвечающее за эффективное использование инвестиций и извлечение прибыли, и обладающее необходимыми ресурсами и полномочиями, влияющими на доходность и окупаемость инвестиций, увеличение доходов и уменьшение расходов в рамках своего подразделения.

Руководители центров инвестиций (капитальных вложений) обладают наибольшими полномочиями в руководстве: им делегировано право принимать инвестиционные решения, т.е. распределять выделенные средства по проектам. Эти центры работают с бюджетом капитальных вложений или планом предполагаемых расходов на приобретение долгосрочных активов и средствами финансирования этих приобретений.

Примерами центров инвестиций являются крупные промышленных . Главной целью центра инвестиций является максимизация рыночной стоимости компании.

Центр инвестиций — структурное подразделение (или компания в целом), ответственное за эффективность инвестиционной деятельности. Традиционным заблуждением является определение в качестве центра инвестиций подразделения, занимающегося планированием и контролем инвестиционной деятельности (например, инвестиционного управления). Дело в том, что окончательные решения инвестиционного характера принимает руководство компании и несет за них всю полноту ответственности. Инструментом бюджетного управления для данного типа центра финансовой ответственности выступает Бюджет инвестиций, а также Прогнозный баланс (или Бюджет по балансовому листу). В масштабах всего предприятия, как правило, центр инвестиций совпадает с центром прибыли и, в таком случае, центр ответственности определяют как центр прибыли и инвестиций.

Центр инвестиций (венчур-центр) – структурное подразделение (или группа подразделений), осуществляющее определенный набор основных и (или) обеспечивающих видов деятельности и способное оказывать непосредственное воздействие на доходы, расходы и эффективность данной деятельности, получение прибыли от которой ожидается в будущем. Такими венчур-центрами могут быть вновь образованные подразделения, которые занимаются новыми бизнес-направлениями.

Естественно, на начальном этапе данные подразделения могут вообще не приносить никакого дохода, но затратная часть может быть значительной. В дальнейшем, когда бизнес более-менее будет поставлен, данные подразделения будут приносить доход и прибыль, после чего данный венчур-центр может быть переведен в статус или .

Конечно, может получиться так, что инвестиционный проект не пойдет, и его придется закрыть. В некоторых компаниях при образовании нового венчур-центра поступают следующим образом: руководителю венчур-центра дают определенный срок, скажем полгода, на то, чтобы его центр инвестиций стал приносить прибыль по завершению этого периода, а срок окупаемости инвестиций не превышал года. В большинстве случаев проект по формированию венчур-центров рассматривается только при наличии , который потом служит основным инструментом контроля деятельности венчур-центра.

В качестве критериев оценки работы центров инвестиций, в зависимости от стратегии компании, могут применяться следующие показатели:

- рентабельность на инвестированный капитал (ROI);

- срок окупаемости;

- прибыль;

- другие показатели бизнес-плана.

Центр прибыли (profit centre) - структурная единица предприятия, оказывающая непосредственное влияние на объем реализации продукции, сумму доходов, издержек, прибыли и другие результативные показатели производственной и финансовой деятельности.

Центр прибыли — компания или подразделение компании; , отвечающее за извлечение , и обладающее необходимыми ресурсами и полномочиями, влияющими на увеличение доходов и уменьшение расходов в рамках своего подразделения.

Центр прибыли (профит-центр) – структурное подразделение (или группа подразделений), осуществляющее определенный набор основных видов деятельности и способное оказывать непосредственное воздействие на доходы и расходы данной деятельности. Примером центра прибыли может быть какой-либо, в определенном смысле самостоятельный, дивизион внутри компании, занимающийся определенным направлением деятельности, поддерживающий практически весь цикл от закупки сырья (в случае производственного предприятия) или товаров (в случае торговой компании) до реализации готовой продукции.

Естественно, что центры прибыли могут быть не в полном смысле слова самостоятельными, т.к. центральная дирекция (или штаб-квартира) компании может накладывать определенные ограничения на бизнес центров прибыли. Кроме того, центры прибыли могут пользоваться определенными услугами центральной дирекции, например, в части подготовки , юридической и технической поддержки и т.д.

Задавать целевые установки, критерии оценки и систему мотивации для центров прибыли гораздо легче, чем для центров затрат, т.к. по центрам прибыли можно четко посчитать финансовый результат (прибыль), т.к. данный тип центра финансовой ответственности несет прямую ответственность как за расходную, так и за доходную часть. Но здесь есть один нюанс, связанный с накладными затратами. Если финансовый результат центра прибыли считать только по прямым затратам, то проблем действительно нет, а если будет принято решение о разнесении накладных затрат, то могут появиться сложности. Правда, последнее замечание может относиться не только к центрам прибыли. Ведь если компания придет к выводу о необходимости разнесения накладных затрат по центрам финансовой ответственности, то данная проблема коснется не только центров прибыли, но и других центров финансовой ответственности.

Центр прибыли - структурное подразделение (или компания в целом), ответственное за финансовый результат от текущей деятельности. В большинстве случаев ответственность за текущую прибыль (или убыток) несет руководство компании. В отдельных случаях в составе компании могут выделяться центры прибыли, ответственные за финансовый результат по какому-либо виду деятельности. В составе центра прибыли могут находиться нижестоящие по иерархии и . Инструментом бюджетного управления для данного типа центра финансовой ответственности (не считая Бюджетов продаж, закупок, затрат) выступает Бюджет доходов и расходов.

Центр прибыли – это подразделение, руководитель которого отвечает за доходы и затраты своего подразделения. Менеджер центра прибыли принимает решения по количеству потребляемых ресурсов и размеру ожидаемой выручки. Критерием оценки деятельности такого центра служит размер получаемой прибыли. Поэтому учет должен давать информацию о стоимости затрат на входе в центр ответственности, о затратах внутри него, а также о конечных результатах деятельности подразделения на выходе. Прибыль центра ответственности в системе управления затратами может рассчитываться по-разному. Иногда в расчетах участвуют лишь прямые затраты, в других случаях в них включаются (полностью или частично) косвенные.

Центр прибыли работает аналогично самостоятельному бизнесу. Разница заключается в том, что уровень инвестиций в центре ответственности контролирует руководство строительных организаций, а не менеджер центра. К примеру, если начальник участка механизации имеет полномочия принимать решения по ценам на оказываемые услуги, продвижению этих услуг, выбору поставщиков запасных частей, топлива, масла, авторезины и т.п., тогда этот участок может быть оценен как центр прибыли.

Центры доходов и прибыли различаются, как часть и целое. Менеджеры центров прибыли (в отличие от руководителей центров затрат) не заинтересованы в снижении качества продукции, так как это сократит их доходы, а следовательно, и прибыль, по которой оценивается эффективность их работы. Цель данного центра – получение максимальной прибыли путем оптимального сочетания определяющих ее элементов: объема продаж, продажных цен, переменных и постоянных затрат.

Менеджеры центров прибыли могут нести ответственность за достижение определенных нефинансовых результатов (удовлетворение запросов потребителей и др.). Контролируемые доходы не ограничиваются доходами от продаж, они охватывают всю поступающую выручку.

Структура центров прибыли сложнее, чем центров доходов. Центры прибыли состоят из нескольких центров ответственности за затраты и одного или нескольких центров дохода. Они формируются в обособленных структурных подразделениях, не имеющих статуса юридического лица, но имеют производственный цикл и цикл продажи строительной продукции либо цикл закупки и продажи товаров с правом установления закупочных и продажных цен в определенном диапазоне.

Менеджмент: учебный курс Маховикова Галина Афанасьевна

7.6 Управление по центрам ответственности

Управление по центрам ответственности является одной из подсистем, обеспечивающих внутрифирменное управление. В рамках такой подсистемы можно оценить вклад каждого подразделения в конечные результаты деятельности предприятия, децентрализовать управление затратами, а также следить за формированием этих затрат на всех уровнях управления, что в целом существенно повышает экономическую эффективность хозяйствования. В то же время выделение центров финансовой ответственности продиктовано необходимостью регулирования затрат и конечных финансовых результатов на основе оценочных показателей, ответственность за которые несут руководители структурных подразделений предприятия.

Таким образом, управление предприятием через центры финансовой ответственности – это инструмент для тех, кто хочет оперативно управлять бизнесом и воздействовать на него. Этот тип управления позволяет иметь системное представление о направлениях и темпах развития предприятия, понимать, за счет чего стало возможным достижение результата, кто реально приложил к этому усилия, и знать, какое звено предприятия тормозит движение. Наконец, можно определить наиболее эффективные подразделения компании, воздействуя на которые можно добиться максимального эффекта и достичь качественно новых результатов.

Центр финансовой ответственности – структурное подразделение или группа подразделений:

Осуществляющих операции, конечной целью которых является оптимизация прибыли;

Способных оказывать непосредственное воздействие на прибыльность;

Отвечающих перед вышестоящим руководством за реализацию установленных целей и соблюдение уровней расходов в пределах установленных лимитов.

Цель системы управления по ЦФО состоит в повышении эффективности управления подразделениями предприятия на основе обобщения данных о затратах и результатах деятельности каждого центра ответственности, с тем чтобы за возникающие отклонения отвечал конкретный руководитель.

Главный принцип управления по ЦФО: центр ответственности отвечает только за те затраты и (или) выручку (а в более широком смысле только за те показатели), на которые должны и могут влиять его руководители в течение определенного периода.

Понятно, что формирование ЦФО – достаточно сложная задача для любого предприятия. От того, насколько грамотно произведена работа по выделению ЦФО, зависят последующие результаты управления предприятием. Но в любом случае совокупность всех ЦФО представляет собой финансовую структуру предприятия.

Необходимо отметить, что финансовая структура предприятия – это иерархическая система ЦФО (отвечает за доходы и расходы, только за расходы, за определенные финансовые показатели и т. п.), распределенных между структурными подразделениями предприятия, которые выступают в качестве объектов управленческого учета. Правильно построенная финансовая структура позволяет увидеть ключевые точки, в которых будет формироваться, учитываться и скорее всего перераспределяться прибыль, а также осуществляться контроль над расходами и доходами.

Разумеется, деятельность каждого ЦФО должна быть отражена в системе бухгалтерского учета и представлена на соответствующих счетах посредством двойной записи для обеспечения возможности учета затрат и результатов центров ответственности. При этом по центрам ответственности нужно учитывать в первую очередь затраты и результаты, непосредственно зависящие от предоставленных руководителям полномочий. Классификация ЦФО по определенным признакам и с разбивкой на виды представлена в табл. 7.1.

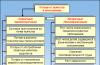

Таблица 7.1 Классификация ЦФО предприятия

В основе целеполагания внутрифирменного управления лежит выделение целей и объектов оперативного и стратегического управления. В оперативных ЦФО объектом является заданный текущий процесс, а целью – обеспечение выпуска и реализации продукции в заданных объемах и номенклатуре при условии оптимизации затрат. В стратегических ЦФО объектом уже являются стратегические направления развития предприятия, для чего нужно определить место внутренних структур в формировании и оптимальной реализации стратегических направлений развития организации.

Наиболее распространенным является выделение ЦФО, исходящее из объема полномочий и ответственности:

центр затрат – структурное подразделение или группа подразделений предприятия, руководители которых отвечают только за затраты (например, производственный участок, производственный цех и др.);

центр дохода – структурное подразделение или группа подразделений предприятия (например, подразделения маркетингово-сбытовой деятельности), которые отвечают только за выручку от продаж продукции, товаров, услуг и за затраты, связанные с их сбытом;

центр прибыли – структурное подразделение или группа подразделений предприятия (например, производственное предприятие, входящее в состав холдинга), которые ответственны за финансовые результаты своей деятельности;

центр инвестиций – структурное подразделение или группа подразделений предприятия, которые несут ответственность не только за выручку и затраты, но и за капиталовложения (например, крупное дочернее предприятие холдинговой промышленной компании);

центр контроля и управления – сфера или участок деятельности, несущие ответственность за конкретные виды работ и их результаты. Эти центры часто имеют лишь затраты, которые трудно соизмерять с контролируемыми ими результатами.

В коммерческих организациях немаловажное значение имеет деление ЦФО, исходящее из выполняемых ими задач и функций:

1) основные центры ответственности занимаются непосредственным производством продукции, выполнением работ и оказанием услуг для потребителей. Их затраты напрямую списываются на себестоимость продукции (работ, услуг). К таким центрам, например, можно отнести участки и цеха основного производства, отдел сбыта;

2) вспомогательные центры ответственности существуют для обслуживания основных центров ответственности. Затраты этих центров сначала распределяют по основным центрам ответственности, а уже потом в составе суммарных затрат основных центров включаются в себестоимость продукции, работ, услуг, оказываемых потребителям. К таким центрам можно отнести административно-хозяйственный отдел, отдел технического контроля, ремонтный цех, инструментальную мастерскую и другое.

Центры ответственности по степени совпадения с местом возникновения затрат подразделяются на совпадающие и не совпадающие. Места возникновения затрат определяют как структурные единицы и подразделения (рабочие места, бригады, производства, участки, цеха, отделы), в которых происходит первоначальное потребление производственных ресурсов и в рамках которых организуется планирование, нормирование и учет издержек производства в целях контроля и управления затратами, а также внутренний хозяйственный расчет.

В целом оптимальной можно считать такую ситуацию, когда каждому месту возникновения затрат соответствует своя сфера ответственности. Но очень часто встречаются ситуации, когда менеджер ЦФО несет ответственность за отклонения в затратах, возникших в другом подразделении. Например, начальник цеха не будет отвечать за перерасход в подчиненном ему месте возникновения затрат, если сырье не соответствует запланированным параметрам. В этом случае ответственным будет начальник отдела снабжения. Поэтому администрация решает сама, в каком разрезе классифицировать затраты, насколько детализировать места возникновения затрат и как увязать их с ЦФО.

Рассматривая выделение ЦФО в зависимости от места в иерархии центров ответственности, необходимо отметить, что при горизонтальной организационной структуре ЦФО могут иметь место два варианта:

Одновидовые – все ЦФО относятся к одному виду, например, к центрам затрат;

Многовидовые – на одном уровне могут существовать и центры затрат, и центры дохода, и центры прибыли.

При пирамидальной организационной структуре ЦФО центрами затрат являются цеха; группа цехов с замкнутым циклом производства уже представляет центр прибыли, а филиал, включающий цеха и отделы, – центр инвестиций.

По отношению к внутреннему хозяйственному механизму ЦФО подразделяются следующим образом:

1) аналитические центры ответственности экономически не обособлены, т. к. не связаны с системой внутреннего хозяйственного расчета, а поэтому они обеспечивают только аналитический учет и детализацию ответственности за отдельные затраты;

2) хозрасчетные центры, наоборот, обеспечивают учет, контроль и несут ответственность за величину всех затрат и их снижение. По хозрасчетным центрам ответственности, совпадающим с местами возникновения затрат, обособленного аналитического учета не ведут, а пользуются уже имеющейся информацией по местам возникновения затрат.

Построение ЦФО в соответствии с организационной структурой позволяет связать деятельность каждого подразделения с ответственностью конкретных лиц, оценить результаты каждого подразделения и определить их вклад в общие результаты деятельности предприятия.

Управление затратами по ЦФО строится на основе разделения полномочий, т. е. на основе индивидуальной или групповой ответственности менеджеров за затраты и доходы (см. табл. 7.2).

Таблица 7.2

Характеристика методики управления затратами по ЦФО

Основными задачами управления затратами являются своевременное и правильное отражение фактических затрат по соответствующим статьям калькуляции, предоставление информации для оперативного контроля за использованием производственных ресурсов и сравнения с существующими нормами, нормативами и сметами, выявление резервов снижения себестоимости продукции, предупреждение непроизводительных расходов и потерь, определение результатов внутрипроизводственного хозрасчета по структурным подразделениям предприятия.

Центральное место в управлении затратами занимает их классификация.

1. Для процесса контроля и регулирования выделяют:

Контролируемые затраты – затраты, которые поддаются контролю со стороны менеджеров данного центра ответственности и на которые можно существенно воздействовать;

Неконтролируемые затраты, которые не зависят от деятельности менеджеров данного центра ответственности.

2. Для принятия решений и планирования:

Переменные затраты, размер которых находится в прямой зависимости от объема продаж;

Постоянные затраты, размер которых не зависит от объема продаж.

3. Для калькулирования и оценки произведенной продукции:

Прямые затраты, которые связаны с производством конкретных видов продукции, с выполнением конкретных видов работ, услуг и могут быть прямо включены в их себестоимость;

Косвенные затраты, которые являются общими для производства нескольких видов продукции, работ, услуг и включаются в их себестоимость косвенным путем.

Сущность методики управления затратами по ЦФО состоит в строгой последовательности отнесения затрат и определения маржинального дохода для каждого центра (см. табл. 7.3):

Затраты, реализация и результаты учитываются по центрам финансовой ответственности;

Затраты, которые можно прямо отнести на центр финансовой ответственности, распределяются на него прямо, без применения методов косвенного распределения;

Определяется, как правило, несколько маржинальных доходов (полных и неполных) по мере учета переменных и прямых постоянных затрат.

Таблица 7.3

Схема включения в себестоимость переменных и прямых постоянных затрат и отражения полного и неполного маржинального дохода по ЦФО при развитом директ-костинге

Таким образом, разработка методики управления затратами по ЦФО, классификация затрат и выделение методов планирования и контроля для принятия управленческих решений являются основой для эффективного управления прибылью предприятия.

Управление прибылью на основе организации ЦФО непосредственно затрагивает работу внутренних структурных служб и подразделений предприятия, обеспечивающих разработку и принятие управленческих решений по отдельным аспектам формирования, распределения и использования прибыли и несущих ответственность за результаты этих решений. Цель применения методики управления прибылью по ЦФО – оценка, прогнозирование и достижение оптимальной прибыли, рентабельности и эффективности деятельности центров финансовой ответственности и предприятия в целом.

Можно выделить следующие этапы управления прибылью на основе организации ЦФО:

Исследование особенностей функционирования отдельных структурных подразделений с позиций их влияния на отдельные аспекты формирования и использования прибыли;

Из книги Бархатная революция в рекламе автора Зимен Сержио Из книги Бренд-интегрированный менеджмент автора Тульчинский Григорий ЛьвовичФормы социальной ответственности бизнеса Современный бизнес втянут во множество связей и отношений: с потребителями и экспертами, партнерами и конкурентами, кредиторами и инвесторами, властями и консультантами, журналистами и общественными организациями. Поэтому

Из книги Инвестиционные рычаги максимизации стоимости компании. Практика российских предприятий автора Теплова Тамара ВикторовнаПриложение 2. Матрица ответственности МАТРИЦА ОТВЕТСТВЕННОСТИИнвестиционного бюджета торгового

Из книги Виртуальные организации. Новая форма ведения бизнеса в XXI веке автора Уорнер МалкольмПредельный объем ответственности Термином «предельный объем ответственности» обозначают возможности менеджера влиять на то, что происходит вокруг, Особенно часто его используют для определения числа подчиненных (менеджеров или сотрудников), которыми менеджер должен

Из книги Продающие тексты. Как превратить читателя в покупателя автора Бернадский СергейСнятие ответственности с клиента Многие склонны искать причины своих неудач и проблем в ком-то другом или во внешних обстоятельствах. Если человек опаздывает на встречу, то в качестве причины, скорее всего, укажет пробки на дорогах. Если страдает от лишнего веса, то

Из книги Компетентность в современном обществе автора Равен ДжонДелегирование ответственности Итак, мы установили, что существующие обоснования концепции «участия», представления о ней и возможные последствия ее развития еще не позволяют составить достаточно ясную и связную картину. Точно так же, приступив к рассмотрению понятия

Из книги Правила и табу менеджера автора Власова Нелли МакаровнаМеморандум о рабочей ответственности Я, как работник организации, вступая с ней в определенные отношения, получаю от организации социальные блага, в ответ на которые принимаю на себя следующие обязательства.1. Быть активным. Отдавать свой труд, свои способности и таланты

Из книги Идеальный руководитель. Почему им нельзя стать и что из этого следует автора Адизес Ицхак Калдерон Из книги Как преодолеть кризисы менеджмента. Диагностика и решение управленческих проблем автора Адизес Ицхак Калдерон Из книги 101 идея для роста вашего бизнеса. Результаты новейших исследований эффективности людей и организаций автора Вайсс Антонио Из книги Должностная инструкция руководителя, или «Управленческая восьмёрка» автора Кувшинов Дмитрий5. Закрепление ответственности за продукцию Вся продукция, хранимая на складе, должна быть закреплена начальником склада за ответственными кладовщикам. Закрепление доводится до ответственных лиц под роспись в документе «Закрепление ответственности за продукцией»,

Из книги Лидерство, основанное на принципах автора Кови Стивен Р Из книги Лидировать со смыслом. Дать вашей компании стимул верить в себя автора Бальдони Джон Из книги Менеджерами не рождаются. Непростые уроки достижения реальных результатов автора Свайтек Фрэнк Из книги 5 принципов проактивного мышления автора Миллер Джон Рэмси Из книги Пора проснуться. Эффективные методы раскрытия потенциала сотрудников автора Клок КеннетК управлению по центрам ответственности в условиях кризиса надо относиться крайне осторожно. С одной стороны, трудно будет сохранить эффективность всех центров прибыли или центров инвестиций, с другой - исключение какого-либо центра прибыли может стать необратимой потерей для бизнеса. Рассмотрим все на примерах.

Ключевой дилеммой организации работ в компании является установление оптимального соотношения между централизацией и децентрализацией. В централизованной системе управления предприятием все ключевые решения принимаются в высшем эшелоне управления, после чего подчиненные приводят их в исполнение. В децентрализованной системе управления решения принимаются на уровне филиалов и департаментов. В современных условиях ощущается тенденция к переходу к децентрализованному управлению предприятием. У этого подхода есть ряд несомненных достоинств:

- менеджеры одновременно являются специалистами;

- независимость в принятии решений является эффективным управленческим тренингом;

- право принятия решений - хорошая мотивация деятельности менеджеров;

- обычно имеет место экономия времени при принятии решений;

- как правило, менеджеры имеют более высокую квалификацию;

- менеджеры принципиально могут обеспечить своевременную реакцию на возможности решения проблемы.

Главное преимущество децентрализованной системы управления состоит в том, что менеджмент самостоятельного подразделения предприятия попадает в условия своеобразного рыночного пространства, что заставляет его «выживать самостоятельно», мобилизуя при этом все свои внутренние ресурсы. Способности и таланты каждого менеджера в этих условиях проявляются наиболее эффективно.

В то же время в децентрализованной схеме появляется опасность того, что узкая направленность деятельности менеджера может не соответствовать общим целям организации. Помимо этого, именно узкая направленность принимаемых на уровне самостоятельной единицы решений может спровоцировать тенденцию игнорировать результаты действий других подразделений. Некоторые виды деятельности могут выполняться без надобности для всей компании.

Решение проблемы выбора, так или иначе, имеет тенденцию к децентрализации при соблюдении поведенческого единства. Данное единство может быть обеспечено путем использования сбалансированной системы показателей , в дальнейшем BSC (Balanced Scorecards), для всей компании в целом и отдельных ее бизнес-единиц. Напомним, что BSC представляет собой сбалансированную систему KPI, представленных по четырем направлениям:

- финансовые KPI, которые дают представление о конечной эффективности деятельности предприятия;

- рыночные KPI, которые характеризуют взаимоотношение предприятия с клиентами и поставщиками;

- KPI внутренних бизнес-процессов, которые характеризуют операционное совершенство компании;

- КРI обучения и роста, которые показывают уровень персонала и перспективы развития.

На рис. 1 показано, как можно обеспечить стратегическое и поведенческое единство в группе компаний (холдинге).

Рис. 1. Обеспечение стратегического и поведенческого единства в холдинге

Задача на самом деле решается принципиально просто. Собственник формулирует цели и KPI для компании в целом. Эти показатели доводятся до каждой стратегической бизнес-единицы, которая разрабатывает свою собственную BSC в соответствии с корпоративной стратегией. Понятно, что на начальном этапе руководители стратегических бизнес-единиц принимают участие в выработке общей стратегии и формировании общей BSC. Каждое поддерживающее подразделение разрабатывает свою собственную BSC, чтобы достичь синергетического эффекта в стратегических бизнес-единицах. В этом случае поддерживающие подразделения из центров генерирования накладных затрат превращаются в центры оказания профессиональных услуг PSF (Professional Service Firm). Полная гармонизация будет достигнута, когда компания сможет приспособить свои KPI к особенностям деятельности своих внешних партнеров.

Центр прибыли и центр инвестиций

По существу, только центры прибыли и центры инвестиций являются подразделениями предприятия, которые функционируют в своеобразном рыночном пространстве. Напомним, что различие между первыми и вторыми состоит в том, что менеджмент центров прибыли имеет свободу выбора в формировании цен и структуры портфеля продукции, но распоряжается направлениями инвестирования капитала. Топ-менеджмент центра инвестиций вправе принимать более общие решения о путях развития бизнеса за счет новых инвестиций. Одновременно с этим ответственность менеджмента в этих центрах разная. Менеджмент центра прибыли отвечает только за конечную прибыльность стратегической бизнес-единицы, например, в виде отношения чистой прибыли к выручке. В то же время менеджмент центра инвестиций отвечает за показатели рентабельности использования капитала, например в виде отношения чистой прибыли к вложенному капиталу.

Привлекательность идеи центра прибыли создала феномен так называемой «дивизиональной» структуры, когда предприятие разделяется на отдельные центры прибыли (дивизионы), каждый из которых сам отвечает за результаты своей деятельности с точки зрения прибыли (а не с точки зрения денежных потоков). В качестве дивизиона может выступать:

- отдельная бизнес-единица, на выходе которой появляется готовый продукт;

- подразделение предприятия, которое выполняет самостоятельную функцию и производит некоторый продукт, который 1) поступает на вход другого дивизиона или 2) может выступать в виде готовой продукции.

Использование понятия «центра прибыли» представляется очевидным в том случае, когда каждый дивизион является бизнес-единицей, т.е. занимается каким-то отдельным направлением деятельности, выпуская свой специфический продукт. Ситуация усложняется, когда дивизионы последовательно принимают участие в некоторой общей технологической последовательности действий, например, 1) заготовка, 2) переработка, 3) продажа готовой продукции. Здесь необходимо некоторое искусственное выделение центров прибыли.

Достоинства такой системы очевидны:

- повышается скорость принятия решений;

- создаются условия повышения инициативы менеджмента;

- высшее руководство предприятия освобождено от необходимости принимать ежедневные рутинные решения и может сосредоточить свое внимание на решении стратегических проблем;

- центры прибыли служат полигоном для воспитания и тренировки будущего высшего менеджмента предприятия;

- осознание феномена «Прибыли» становится движущей силой предприятия.

Имеются также существенные препятствия к переходу на такую систему. Они вызваны следующими факторами:

- ослабевает контроль топ-менеджмента над всем предприятием;

- качество принимаемых решений может ухудшиться (или его непросто оценить) вследствие отсутствия большого числа (пропорционально количеству дивизионов) опытных менеджеров;

- могут возникать разногласия между менеджерами отдельных дивизионов;

- децентрализация может вызвать дополнительные издержки;

- появляется опасность сдвига в стороны краткосрочных выгод, вызванных стремлением увеличить прибыль.

Управление прибылью по центрам ответственности

Рассмотрим два варианта управления прибылью по центрам ответственности.

В первом варианте центры прибыли или центры инвестиций являются таковыми по определению, т.е. самостоятельно взаимодействуют с потребителями и поставщиками.

Во втором варианте центры прибыли имеют искусственный характер. По их изначальному определению - это центры затрат, но поставленные в условия самостоятельной работы во внутреннем рыночном пространстве компании. Это достигается посредством установления так называемых трансфертных цен.

Рассмотрим два типа предприятий, которые состоят из нескольких бизнес-единиц. Первый тип предприятия предполагает объединение разнотипных направлений бизнеса, которые не связаны между собой. Такие объединения часто называют конгломератами: собственник просто зарабатывает деньги там, где он умеет это делать в силу сложившихся, возможно конъюнктурных, обстоятельств.

Пример

Предприятие «Дан Интернейшенел» занимается торговлей трех видов продукции: 1) обувь, 2) персональные компьютеры (ПК) и офисная техника (ОТ) и 3) бензин. Каждая бизнес-единица является центром прибыли. Это означает, что менеджмент каждой бизнес-единицы отвечает за следующие направления:

- поиск ресурсов (осуществляет закупки);

- операционную деятельность (производство, размещение торговых точек и т.п.);

- маркетинг и продажи.

Менеджмент каждой бизнес-единицы ответственен за издержки, которые обеспечивают деятельность его бизнес-единицы и за результат этой деятельности в виде прибыли. Заметим, что менеджмент каждой бизнес-единицы не несет ответственности за поиск финансовых ресурсов, необходимых для осуществления необходимой операционной и инвестиционной деятельности. Другими словами, руководство предприятия сосредотачивает финансовую функцию в руках одного финансового директора, который перераспределяет финансовые потоки внутри предприятия и общается с внешним миром с точки зрения поиска дополнительных финансовых ресурсов.

Альтернативным типом объединения бизнес-единиц является вертикальная структура, когда каждая бизнес-единица ответственна за некоторый этап бизнеса, подобно тому, как отмечалось ранее: 1) заготовка, 2) переработка, 3) продажа.

Пример

В качестве примера рассмотрим концерн «РКН», занимающийся производством и продажей газетной бумаги и гофрокартона. Структура основных бизнес-единиц концерна помещена на рис. 2.

Рис. 2. Структура основных центров прибыли концерна «РКН»

Отличительной особенностью данной структуры является то, что каждая бизнес- единица не является независимой с точки зрения поставки готовой продукции. В частности, бизнес-единица «Промлес» поставляет лесосырье для Борисовского ЦБК. Обеспечить жизнеспособность такой структуры удалось путем превращения каждой структурной единицы в центр прибыли, менеджмент которой несет ответственность за результаты своей деятельности. В то же время финансовая функция всего концерна сосредоточена в одних руках.

Это означает, что временные финансовые трудности любого центра прибыли будут преодолены с помощью денег; которые генерируются подразделениями всего концерна. Эта задача может быть решена только при условии хорошо налаженной системы бюджетирования, которая предполагает консолидацию бюджетов всех центров прибыли и как результат - взаимное регулирование денежных потоков.

Привлекательность идеи центров прибыли порождает стремление перевести на условия самостоятельной деятельности отдельные центры затрат.

Пример

Рассмотрим для примера металлургическое предприятие, производящее литейную продукцию сложной конфигурации. Технологический цикл такого производства включает три основных передела: 1) выплавку стали, 2) фасонное литье и 3) термическую обработку. Структура предприятия представлена на рис. 3.

Рис. 3. Центры ответственности металлургического предприятия

Готовая продукция появляется на выходе третьего передела - цеха термической обработки, и все структурные подразделения по своей сути являются центрами затрат, причем основные цеха принадлежат к центрам затрат первого типа (центры прогнозируемых затрат), а все остальные, включая ремонтный и транспортный цеха, являются центрами дискреционных затрат.

Для того чтобы каждый из них стал центром прибыли, необходимо, по крайней мере, искусственно, создать условия самостоятельности деятельности (в рамках экономического базиса) для каждого дивизиона. Это можно сделать, определив так называемую «трансфертную цену», с помощью которой продукция k-ого дивизиона будет «продаваться» (k +1)-му дивизиону по определенной цене. Такой подход при установленных ценах создаст менеджменту каждого центра ответственности условия, при которых он (менеджмент) будет стремиться получать более высокую прибыль за счет меньших издержек. Если на предприятии будет предусмотрена соответствующая система мотивации (часть дополнительной прибыли станет бонусом для менеджеров), то это, в целом, будет направлено на повышение прибыли всего предприятия. Следует особо подчеркнуть, что превращение каждого отдельного центра затрат в центр прибыли носит индивидуальный характер и обусловлено прежде всего предпочтением менеджеров, а не какой-то общей формальной процедурой. В частности, в рамках последнего примера с металлургическим предприятием имеет смысл превратить в центр прибыли транспортный и ремонтный цеха, а все остальные подразделения (отдел главного механика, отдел главного энергетика и т.д.) оставить в составе центров затрат.

Центр прибыли

Итак, мы имеем дело с тремя видами центров прибыли:

- центры прибыли в виде отдельных бизнес-единиц, каждая из которых продает свой специфический вид продукции (пример - «Дан Интернейшенел»);

- центры прибыли в составе корпорации с одним видом продукции, нос разветвленной структурой обеспечения деятельности (пример - концерн «РКН»);

- центры прибыли в составе много передельного производства, когда выделение каждого отдельного центра прибыли носит искусственный характер.

Что же принять в качестве количественной меры прибыли как результата деятельности каждого центра прибыли? Однозначную рекомендацию сделать трудно. Можно предложить лишь перечень возможных вариантов для этого. Ниже приводится такой перечень с аргументаций в пользу того или иного критерия.

Маржинальная прибыль (Contribution Margin) как разность между доходом (выручкой) и переменными издержками может быть использована в том случае, когда постоянные накладные издержки трудно проконтролировать и отнести на отдельный центр прибыли. Такие издержки, как правило, могут быть проконтролированы только частично, т.е. могут контролироваться только издержки, за которые несет ответственность менеджер соответствующего центра прибыли. Такой подход имеет своим фокусом внимания краткосрочную перспективу, в то время как менеджер должен быть ответственен и за долгосрочную перспективу своего центра прибыли и потому должен учитывать накладные издержки.

Прямая операционная прибыль (Direct Operating Profit) предполагает учет накладных издержек, которые появляются в данном центре затрат. Прямая операционная прибыль каждого центра прибыли призвана покрыть постоянные накладные издержки всего предприятия и обеспечить общую прибыль всему предприятию. Аналогом прямой прибыли является показатель, который формируется посредством вычитания из выручки всех прямых издержек и так называемых «общецеховых» затрат.

Контролируемая прибыль (Contrillable Profit) учитывает дополнительно только те накладные (как ранее говорили, «общезаводские») издержки всего предприятия, на которые может влиять менеджер данного центра прибыли. Это означает, что общие, маркетинговые и административные издержки всего предприятия (штаб-квартиры) не учитываются в процессе оценки деятельности центра прибыли. В то же время часть специфических общих издержек, на которые может влиять менеджер центра прибыли (например, издержки, связанные с использованием информационных технологий) учитываются при формировании контролируемой прибыли. Преимущества такого критерия очевидны - показатель эффективности деятельности центра прибыли учитывает только те издержки, на которые может влиять менеджер центра прибыли.

Полная операционная прибыль (Operating Profit), или наша EBIT, включает в состав критерия эффективности деятельности центра прибыли все общие, маркетинговые и административные издержки всего предприятия, которые локализируются по центрам прибыли в соответствии с некоторым правилом. Для этого обычно используются два подхода:

- локализация накладных издержек на основе некоторых базовых показателей (когда общая сумма понесенных накладных затрат распределяется пропорционально выбранному базовому показателю);

- процессно-ориентированное распределение издержек на основе выполненной работы, так называемая АБС-технология.

Чистая прибыль может быть использована для оценки эффективности деятельности центра прибыли, так как является конечным результатом его деятельности. Такой показатель уместно использовать для структур первого типа, когда отдельные центры прибыли «отвечают» за конечный результат деятельности предприятия в своем направлении. Тем не менее применение такого показателя может оказаться нерациональным, по крайней мере, по двум причинам. Во- первых, операционная прибыль и чистая прибыль, как правило, жестко связаны между собой с помощью ставки налога на прибыль. Во-вторых, корпорация может применять специфические приемы по оптимизации налогообложения, что может привести к искажению общей картины критериев эффективности деятельности центров прибыли.

Центр инвестиций

Показатель рентабельности инвестиций является наиболее общим измерителем эффективности деятельности предприятия. Он может быть использован как в случае центра прибыли, так и в случае центра инвестиций. Понятно, что наиболее общим случаем ответственности является центр инвестиций. Для управления центром инвестиций помимо величины чистой или операционной прибыли следует указывать сумму капитала, вложенного в эту бизнес-единицу. Содержание критериев принятия решений становится более сложным.

Пример

Возвратимся к примеру «Дан Интернейшенел». Ниже приведены основные операционные показатели компании (руб.)

Желая сопоставить объем операционной прибыли с объемом вложенного в бизнес капитала, разделим операционную прибыль на сумму активов. В результате получим показатель, который достаточно часто используется для целей подобного анализа. Он называется показателем рентабельности инвестиций (ROI - от англ. Return оп Investment). Расчет этого показателя выглядит следующим образом:

Как видно из таблицы, разные центры инвестиций имеют разную эффективность с точки зрения критерия ROI. Собственник получает удовлетворение от того, как работают его деньги, вложенные в торговлю офисной техникой. Он менее удовлетворен эффективностью бизнеса, связанного с торговлей бензином, и уж совсем удручен положением дел в торговле обувью, хотя абсолютная величина операционной прибыли в этом сегменте наиболее высока. Сделать аналогичные выводы, не используя формализм центров инвестиций, не возможно.

Желая более детально разобраться в том, почему так происходит, рассмотрим, как формируется и рассчитывается показатель ROI . Для этого выразим этот показатель с помощью прибыльности продаж и оборачиваемости активов.

Из таблицы видно, что торговля бензином дает маленькую маржу, в то время как оборачиваемость достаточна высока, что и создает приемлемый уровень рентабельности инвестиций. В то же время инвестиции в торговлю обувью имеют гораздо меньшую эффективность. За счет чего это происходит? Прежде всего, отмечаем достаточно низкую оборачиваемость активов в этом сегменте бизнеса. Видимо, стремясь увеличить выручку, менеджеры предприятия стремятся расширить ассортимент и увеличивают количество товара на витрине и на складе. В результате активы оборачиваются 2 раза в год. Стоит увеличить показатель оборачиваемости хотя бы до 3, как рентабельность инвестиций возрастет до 18%, что будет соответствовать общей ситуации по холдингу. В то же время это надо делать осторожно, так как увеличение оборачиваемости здесь будет происходить, скорее всего, за счет уменьшения запасов, что может привести к уменьшению объема продаж.

Показатель экономической добавленной стоимости (EVA) является альтернативой коэффициента ROI для принятия решений о сравнительной эффективности деятельности подразделений. Его преимущество заключается в том, что наряду с рентабельностью активов он использует стоимость капитала, что является немаловажным фактором для принятия стратегических решений о том, куда вкладывать капитал. Ранее показатель EVA был введен нами в п.2.5.1.Представим этот показатель несколько в другом виде, который более удобен для расчета EVA подразделения группы компаний.

Показатель EVA будем оценивать с помощью следующей формулы:

EVA = NP – (ТА – CL) WACC,

где NP - прибыль после уплаты налогов; ТА - активы предприятия; CL -текущие задолженности; WACC - взвешенная средняя стоимость капитала.

Поясним эту формулу. Разность суммарных активов и краткосрочных обязательств, называемая чистыми активами, равна сумме собственного и заемного капитала. Показатель стоимости капитала рассчитывается по формуле:

WACC = w E C E + w D C D (1 – T ),

где w E , w D - доли собственного и заемного капитала, соответственно; C E , C D - стоимости собственного и заемного капитала; Т - ставка налога на прибыль.

Если сумму капитала (TA-CL) умножить на стоимость капитала WACC, то мы получим плату за использование капитала. Экономическая добавленная стоимость как раз и составляет сумму чистой прибыли после вычитания из нее платы за использование капитала.

Пример

Рассмотрим расчет показателя экономической добавленной стоимости EVA для компании «Дан Интернейшенел» при условии, что стоимость капитала одинаковая и составляет 10%.

Как видно из расчетов, торговля бензином приносит наибольшую добавленную стоимость. Торговля обувью генерирует отрицательную EVA. По существу, собственник должен задуматься над эффективностью этого сегмента и, возможно, продать его, чтобы инвестировать вырученные средства в более выгодные сегменты.

Проанализируем теперь случай, когда центры прибыли имеют искусственный характер. Как было отмечено выше, это центры затрат, поставленные в условия самостоятельной работы во внутреннем рыночном пространстве компании. В традиционной схеме управления прибылью предприятия представляется в виде совокупности центров затрат и центра доходов, которые в совокупности представляют собой единый центр прибыли или центр инвестиций (рис. 4).

Рис. 4. Традиционная схема управления прибылью

Управление в этих условиях производится с помощью разработки системы управления издержками, которая централизована в рамках всего предприятия. Непременным условием такой системы является использование маржинального подхода.

В децентрализованном варианте предприятие представляется с помощью совокупности субцентров прибыли, как это показано на рис. 5.

Рис. 5. Модель субцентров прибыли

В этой модели каждый центр затрат представлен с помощью субцентра прибыли. Это достигается установлением трансфертных цен, по которым продукция передается из одного субцентра прибыли к другому.

Алгоритм установления цен неоднозначен. Считается, что наиболее объективная ситуация с трансфертным ценообразованием получается в том случае, когда входной ресурс для каждого центра продается на рынке. Тогда в качестве трансфертной цены используется среднее значение рыночных цен.

В том случае, когда такая возможность отсутствует, приходится прибегать к искусственному ценообразованию. Для того чтобы это сделать, необходимо задаться некоторым критерием. В качестве такого критерия часто используют показатель рентабельности инвестиций ROI. Технология расчета цены достаточно проста. Оценивается показатель ROI для всего предприятия и в дальнейшем принимается, что каждый субцентр прибыли должен обеспечивать такое же значение ROI:

![]()

где NOP - чистая операционная прибыль; INV - объем инвестиций.

Это условие является достаточным для установления трансфертных цен. Действительно, при однозначно заданной цене нетрудно оценить значение операционной прибыли (при условии, что известны все издержки). Более сложным является вопрос о том, что использовать в качестве инвестиций. Дело в том, что бухгалтерская стоимость активов компании не всегда соответствует их истинной стоимости. В этом случае приходится либо производить оценку рыночной стоимости активов (эти методы сейчас работают достаточно слабо), либо прибегать к экспертной оценке, возможно, самого собственника.

Пример

Рассмотрим группу компаний «КМФ», которая занимается заготовкой, переработкой и продажей одного вида продукции и состоит из трех дивизионов:

Собственник предприятия принял решение о создании трех центров прибыли. Передача продукции между дивизионами осуществляется с помощью трансфертных цен. Существующая система управленческого учета позволила оценить следующие усредненные за месяц стоимостные показатели:

| Цена сырья (руб./ед.) | 650 |

| Переменные издержки СД (руб./ед.) | 100 |

| 90 000 | |

| Переменные издержки ПД (руб./ед.) | 100 |

| 140 000 | |

| Переменные издержки ТД (руб./ед.) | 40 |

| 25 000 |

Средняя цена единицы продукции составляет 1400 руб. при среднемесячном объеме продаж 600 единиц продукции.

Прежде всего, необходимо оценить прибыльность продаж по всей группе компаний. Для этого рассчитаем сначала операционную прибыль по всем трем центрам прибыли.

| Всего | На единицу продукции | Процент | |||

|---|---|---|---|---|---|

| Выручка | 840 000 | 1400 | 100,00% | ||

| Переменные издержки | 534 000 | 890 | 63,57% | ||

| Цена сырья, руб./ед. | 390 000 | 650 | |||

| Переменные издержки СД руб./ед. | 60 000 | 100 | |||

| Переменные издержки ПД, руб./ед. | 60 000 | 100 | |||

| Переменные издержки ТД, руб./ед. | 24 000 | 40 | |||

| Маржинальная прибыль | 306 000 | 510 | 36,43% | ||

| Постоянные издержки | 255 000 | ||||

| Постоянные издержки СД (руб./мес.) | 90 000 | ||||

| Постоянные издержки ПД (руб./мес.) | 140 000 | ||||

| Постоянные издержки ТД (руб./мес.) | 25 000 | ||||

| Операционная прибыль (руб./мес.) | 51 000 | ||||

| Операционная прибыль (%) | 6,07% | ||||

На первом этапе собственник решает оценить трансфертные цены на основе критерия ROI .Суммы активов дивизионов компании составляют:

- 390 000 руб. для СД,

- 1 200 000 руб. для ПД,

- 450 000 руб. для ТД.

Значение операционной прибыли по всей компании равно 51 000 руб. в месяц, условно приведем ее на годовой базис (умножив на 12) и разделим на сумму активов. Получаем 30%. Итак, для всей компании ROI = 30%. Именно это значение мы принимаем для определения всех трансфертных цен. Расчет трансфертных цен легко провести с помощью следующей таблицы:

В статье расскажем, какие центры ответственности бывают, каким образом распределить ответственность за показатели бюджетов между функциональными подразделениями, а также приведем примеры центров ответственности.

Центр ответственности (ЦО) – это подразделение компании, чей руководитель, во-первых, может распоряжаться материальными, трудовыми и финансовыми ресурсами для реализации возложенных на него задач и, во-вторых, несет прямую ответственность за эффективность их использования. Формализованную систему центров ответственности также называют финансовой структурой.

Виды центров ответственности

Различают центры затрат (управленческих и нормативных), доходов, прибыли и инвестиций.

Центр управленческих затрат оказывает услуги другим подразделениям компании, его деятельность оценивается по величине расходов (пример таких центров – служба персонала, финансово-экономическая служба). Центр нормативных затрат отвечает за достижение нормативного (планового) уровня расходов на выпуск продукции или закупку товаров, работ, услуг (дирекция по производству, департамент закупок).

Центр доходов ответствен за максимизацию дохода от продаж и не уполномочен тратить средства сверх бюджета для привлечения дополнительных ресурсов (отдельный магазин из торговой сети, департамент сбыта на монопредприятии).

У центра прибыли полномочия шире, он вправе управлять затратами и ценами реализации для максимизации прибыли (филиал компании).

Задача центра инвестиций – получить доход на инвестированный капитал. Это не означает, что такое подразделение абсолютно самостоятельно в вопросах привлечения финансирования, просто его деятельность оценивается по отдаче на инвестированный капитал или по остаточной прибыли (за вычетом процента на задействованный капитал).

Как видно, типы центров ответственности перечислены по нарастающей – каждый последующий ЦО свободнее распоряжается ресурсами, чем предыдущий, но и ответственности у него тоже больше. Тем не менее на практике часто встречается ситуация, когда при разработке системы бюджетирования больше всего внимания уделяется распределению ответственности, тогда как полномочия раздаются неохотно. Но по правилам менеджмента решение принимать должен тот, кто будет обеспечивать достижение соответствующей цели. Применительно к бюджетированию это означает, что ЦО вправе самостоятельно составлять план (естественно, согласующийся с общими целями компании), а его ответственность ограничивается показателями, на которые он может непосредственно влиять. Именно такой подход позволяет делегировать полномочия менеджерам подразделений и превратить планирование в действенный рычаг управления.

Скачайте полезные документы:

Особенности разработки финансовой структуры

- центр доходов – коммерческая дирекция. Центр ответственности отвечает за доходы предприятия, имеет фиксированный уровень административных затрат;

- центры нормативных затрат – дирекция по производству, техническая дирекция, дирекция по снабжению. Это подразделения, ответственные за переменные затраты , связанные с выполнением производственной программы, плана ремонтов и закупок;

- центры управленческих затрат – финансово-экономическая дирекция, дирекция по безопасности, дирекция по труду, дирекция по ИТ, юридический отдел и секретариат (два последних можно объединить в один центр прочих затрат). Отвечают за фиксированные административные затраты.

Рисунок . Организационная структура металлургического завода

В примере не оказалось центров прибыли и инвестиций. Действительно, на монопредприятиях их, как правило, нет. Но если бы этот металлургический завод входил в группу компаний, то на уровне системы бюджетирования управляющей компании он бы имел статус центра прибыли или инвестиций в зависимости от предоставленных полномочий.

Просто обозначить центры ответственности явно недостаточно, стоит также продумать распределение между ними прав и обязанностей. Например, для центра доходов металлургического завода права будут следующие:

- организовывать и проводить комплекс мероприятий по реализации готовой продукции компании;

- формировать и развивать сбытовую сеть, выстраивать договорные отношения с контрагентами;

- определять объем продаж продукции, цены реализации и размеры предоставляемых скидок в пределах определенного руководством компании уровня;

- распоряжаться финансовыми ресурсами в рамках выделенного бюджета коммерческих расходов;

- стимулировать персонал (в порядке и объеме, определенных компанией).

Обязанности центра доходов такие:

- взаимодействовать с другими центрами ответственности в соответствии с регламентом планирования и контроля;

- исполнять утвержденный план продаж и бюджет поступлений;

- осуществлять мероприятия по сбору дебиторской задолженности;

- соблюдать нормативы дебиторской и кредиторской задолженности покупателей, а также лимиты коммерческих расходов.

Перечень прав и обязанностей для всех центров ответственности металлургического завода приведен в таблице в конце статьи.

Советы

Есть ли смысл объединять несколько юрлиц в один центр ответственности?

Это возможно, если у юридических лиц есть общий руководитель и можно определить показатели, характеризующие деятельность такого единого центра ответственности. Например, в управляющей компании холдинга один из департаментов отвечает за деятельность нескольких профильных подчиненных предприятий, отдельных юридических лиц. Для системы бюджетирования – он единый центр ответственности. Как правило, такие ЦО наделены широкими полномочиями и относятся либо к центрам прибыли, либо к центрам инвестиций.

Какие полномочия у руководителя центра прибыли?

Ограничений в части управления затратами у руководителя центра прибыли быть не может, иначе по факту подразделение будет центром дохода. Само название такого типа ЦО говорит о том, что его руководитель отвечает за прибыль подразделения. Соответственно он должен иметь все полномочия для управления как затратами, так и доходами.

Сколько может составлять бонус начальника подразделения?

При разработке системы мотивации необходимо руководствоваться простым правилом – чем сильнее линейная зависимость показателей деятельности центра ответственности от действий руководителя, тем большую часть в вознаграждении должна составлять переменная часть. Так, например, соотношение постоянной и переменной частей в вознаграждении директора по продажам может составлять 50/50. При этом стоит помнить, что руководители ЦО – административные работники, поэтому устанавливать для них «сдельные» соотношения частей вознаграждения нецелесообразно (например, подобное соотношение для менеджера по продажам этого же предприятия может составлять 20/80). А например, в вознаграждении финансового директора, показатели деятельности которого менее формализуемы, постоянную часть оправданно увеличить. Для него соотношение постоянной и переменной частей может выглядеть как 80/20.

Последнее, что потребуется сделать на этом этапе, – определиться с набором показателей, которые наилучшим образом будут характеризовать результаты деятельности подразделений и эффективность использования ими ресурсов, послужат основой для системы мотивации руководителей ЦО. Пока достаточно просто обозначить показатели, к вопросам методики их исчисления, планирования вернемся позже. В общем виде показатели оценки эффективности работы центров ответственности могут быть следующие:

- центры управленческих затрат – процент экономии бюджета при удовлетворительном исполнении задач административного бюджета и сумма затрат;

- центры нормативных затрат – экономия фактических затрат по сравнению с плановыми, сумма затрат и производственные показатели;

- центры доходов – валовой доход при фиксированном бюджете затрат, объем продаж и поступлений денежных средств, сумма коммерческих затрат;

- центры прибыли – валовая прибыль, объем продаж и поступлений денежных средств, сумма затрат;

- центры инвестиций – рыночная стоимость подразделения (дочернего предприятия), рентабельность инвестированного капитала, остаточная прибыль, а также выручка, прибыль, сумма затрат. .

Перечень предполагаемых центров ответственности удобно оформить в виде карты или таблицы (см. таблицу), там же раскрыть информацию об их правах, обязанностях, контролируемых показателях и планах, которые эти центры будут формировать.

Самое главное в работе над финансовой структурой предприятия

Если руководители намечаемых центров ответственности не участвуют в обсуждении финансовой структуры, последняя рискует превратиться в пустую классификацию, не наполненную реальным смыслом и содержанием. Какая разница, например, директору по производству, что его называют центром затрат? Ведь все возникающие вопросы по своей деятельности он решает по привычке напрямую с генеральным директором в обход бюджетных процедур, да и размер его дохода не зависит от выполнения показателей бюджета.

В качестве оценочных показателей деятельности центров ответственности выбирайте только те, которыми их руководители действительно могут управлять, и увяжите с ними систему мотивации. Так удастся добиться личной заинтересованности менеджеров в результате работы своих подразделений.

Пример центров ответственности

Таблица . Пример центров ответственности

Центр ответственности (ЦО) Подразделения ЦО Права Обязанности Контрольные

показателиФормируемые планы Центр доходов «Коммерческая дирекция» Отдел сбыта Отдел маркетинга Организовывать и проводить комплекс мероприятий по реализации готовой продукции компании Формировать и развивать сбытовую сеть, выстраивать договорные отношения с контрагентами Определять объем продаж продукции, цены реализации и размеры предоставляемых скидок в пределах определенного руководством компании уровня Распоряжаться финансовыми ресурсами в рамках выделенного ему бюджета коммерческих расходов Стимулировать персонал (в порядке и объеме, определенных компанией) Взаимодействовать с другими центрами ответственности в соответствии с регламентом планирования и контроля Исполнять утвержденный план продаж и бюджет поступлений Осуществлять мероприятия по сбору дебиторской задолженности Соблюдать нормативы дебиторской и кредиторской задолженности покупателей Соблюдать лимит коммерческих расходов Соблюдать регламенты планирования и учета Объем продаж в натуральном и стоимостном выражении Объем поступления финансовых ресурсов от покупателей Объем дебиторской и кредиторской задолженности покупателей и подрядчиков Соблюдение лимитов и норм расходов, в том числе: Объем расходов на осуществление продаж Объем расходов на рекламные мероприятия Объем расходов на командировки Объем расходов по ФОТ (в части фонда стимулирования) Бюджет продаж Бюджет поступления денежных средств за реализацию продукции Бюджет расходов на маркетинг и рекламу Бюджет коммерческих расходов Центр затрат «Дирекция по производству» Производственный отдел Литейный цех

Токарно-слесарный цех

Сборочный цех

Определять объемы производства продукции Определять потребность основного сырья и материалов на производственную программу в натуральном выражении Согласовывать объемы и сроки проведения текущих и капитальных ремонтных работ Участвовать в нормировании использования сырья и материалов для производства готовой продукции Определять нормативы запасов МТР и готовой продукции на цеховых

складах (совместно с финансово-экономической службой и службой продаж)Осуществлять хозяйственную деятельность в пределах утвержденных бюджетов Своевременно выполнять плановые задания по объемам производства, ассортименту и качеству в соответствии с планом производства Соблюдать установленные лимиты затрат и нормы расхода сырья и материалов Соблюдать нормативы запасов материально-технических ресурсов и готовой продукции на цеховых складах Соблюдать регламенты планирования и учета Объем производства Объем запасов сырья и материалов на цеховых складах Объем расхода основного сырья и вспомогательных материалов Объем закупок услуг сторонних организаций Объем дебиторской и кредиторской задолженности подрядчиков Объем ФОТ (в части фонда стимулирования) Потребность в материально-технических ресурсах Производственная программа Материально-стоимостной баланс Центр затрат «Техническая дирекция» Технический отдел Цех по ремонту оборудования

Энергетический цех

Ремонтно-строительный цех

Определять объемы работ по ремонтам и содержанию основного и вспомогательного технологического оборудования, по проведению ремонтно-строительных работ Определять объемы закупки услуг сторонних организаций Определять объемы закупки запчастей, комплектующих и прочих материально-технических ресурсов Определять нормативы запасов запчастей и комплектующих в натуральном и стоимостном (совместно с ФЭС) выражении Осуществлять хозяйственную деятельность в пределах утвержденных бюджетов Исполнять утвержденные бюджет закупок услуг, планы работ по ремонтам Соблюдать нормативы запасов материально-технических ресурсов Соблюдать нормативы дебиторской и кредиторской задолженности Соблюдать регламенты планирования и учета Объем закупок энергоресурсов в натуральном и стоимостном выражении Объем закупок услуг сторонних организаций (в части ремонтных работ) Объем запасов запчастей Объем дебиторской и кредиторской задолженности подрядчиков Объем ФОТ (в части фонда стимулирования) План закупок энергоресурсов Бюджет расходов на техническое обслуживание и ремонт оборудования Бюджет капитальных вложений Центр затрат

«Дирекция по снабжению»Отдел

снабженияОпределение объемов закупки материально-технических ресурсов Определение объемов и видов закупаемых услуг сторонних организаций, связанных с приобретением материально-технических ресурсов Определение нормативов запасов материально-технических ресурсов на складах предприятия в натуральном (совместно с функциональными подразделениями) и стоимостном (совместно с ФЭС завода) выражении Осуществлять хозяйственную деятельность в пределах утвержденных бюджетов Своевременно выполнять утвержденные план закупок, бюджет расходования финансовых ресурсов, бюджеты закупок услуг сторонних организаций Соблюдать нормативы запасов материально-технических

ресурсов Соблюдать нормативы кредиторской и дебиторской задолженности Вести договорную работу с контрагентами, мониторинг финансирования закупок Соблюдать регламенты планирования и учетаОбъем запасов МТР в натуральном и стоимостном выражении Объем закупок МТРв натуральном и стоимостном выражении Объем закупок транспортных услуг сторонних организаций, связанных с приобретением МТР Объем расходования финансовых ресурсов на закупки Объем дебиторской и кредиторской задолженности подрядчиков Объем расходов на командировки Объем расходов по ФОТ (в части фонда стимулирования) Бюджет закупок Бюджет расходования денежных средств Материально-стоимостной баланс Центр затрат

«Финансово-экономическая дирекция»Финансовый отдел Планово-экономический отдел

Бухгалтерия

Разрабатывать и представлять руководству предложения по корректировке плановых показателей, предложений по устранению негативных тенденций, выявленных в ходе анализа Определять объем привлекаемых заемных средств Контролировать соблюдение методологии планирования, учета, анализа и контроля Осуществлять хозяйственную деятельность в пределах утвержденных бюджетов Осуществлять расчетные операции Исполнять утвержденный БДДС, прочие планы и бюджеты Выполнять планово-экономические расчеты и своевременно формировать сводные бюджеты и планы Вести бухгалтерский, налоговый, управленческий учет и своевременно формировать отчетность Осуществлять анализ финансово-хозяйственной деятельности предприятия Соблюдать регламенты планирования и учета Объем привлекаемых кредитных ресурсов Сумма платежей по налогам и отчислениям Объем закупок услуг сторонних организаций Объем расходов на командировки Объем расходов по ФОТ (в части фонда стимулирования) Бюджет расходов на производство продукции, бюджет движения ОС, НМА и амортизации, а также бюджеты налогов, административно-хозяйственных расходов, прочих доходов и расходов, БДР и БДДС компании, прогнозный баланс, инвестиционная программа, бюджеты привлечения заемных средств и долгосрочных финансовых вложений Центр затрат

«Дирекция по безопасности»Служба охраны Отдел экономической безопасности

Определять объемы закупки материально-технических ресурсов на осуществление функциональной деятельности (в натуральном выражении) Определять объемы закупки услуг сторонних организаций на осуществление функциональной деятельности Осуществлять хозяйственную деятельность в пределах утвержденных бюджетов Соблюдение нормативов дебиторской и кредиторской задолженности Вести договорную работу с контрагентами Соблюдать регламенты планирования и учета Объем закупок материальных ресурсов (в натуральном выражении) Объем закупок услуг сторонних организаций Объем дебиторской и кредиторской задолженности подрядчиков Объем ФОТ (в части фонда стимулирования) Потребность в материально-технических ресурсах Центр затрат «Дирекция по труду» Отдел труда и заработной платы Определять объем ФОТ в соответствии с утвержденными нормативами численности, труда и заработной платы Определять объемы расходов на стимулирование в соответствии с утвержденной методикой Определять объемы закупки услуг сторонних организаций (в части обязательного обучения, подбора персонала) Осуществлять хозяйственную деятельность в пределах утвержденных бюджетов Исполнять утвержденные бюджеты по ФОТ, закупкам услуг сторонних организаций Соблюдение нормативов дебиторской и кредиторской задолженности Вести договорную работу с контрагентами Соблюдать регламенты планирования и учета Объем ФОТ Объем расходов по ФОТ (в части фонда стимулирования собственного персонала и отдельных подразделений) Объем закупок услуг сторонних организаций (в части развития и подбора персонала) Объем дебиторской и кредиторской задолженности подрядчиков Объем расходов на командировки (только собственного персонала) Бюджет расходов на оплату труда Бюджет расходов на управление персоналом Центр затрат «Дирекция по ИТ» Отдел ИТ Отдел КИС

Определять объемы закупок вычислительной техники и программного обеспечения Определять объемы закупки материально-технических ресурсов на работы по ремонту и содержанию вычислительной техники Определять объемы закупки услуг сторонних организаций (в части ремонта вычислительной техники и обслуживания программного обеспечения) Осуществлять хозяйственную деятельность в пределах утвержденных бюджетов Соблюдать нормативы запасов материально-технических ресурсов Соблюдать нормативы дебиторской и кредиторской задолженности Вести договорную работу с контрагентами Соблюдать регламенты планирования и учета Объем закупок услуг сторонних организаций Объем дебиторской и кредиторской задолженности подрядчиков и поставщиков Объем ФОТ (в части фонда стимулирования) Объем закупок материальных ресурсов Объем расходов на командировки Бюджет закупок Бюджет расходов на информационные технологии Бюджет капитальных вложений Центр прочих затрат Юридический отдел Секретариат

Определять объемы закупки услуг сторонних организаций на осуществление функциональной деятельности Определять объемы закупки МТР на осуществление функциональной деятельности (в натуральном выражении) Определять объемы внереализационных доходов и расходов (в части пеней, штрафов и т. п.) Осуществлять хозяйственную деятельность в пределах утвержденных бюджетов Обеспечивать подразделения предприятия товарно-материальными ценностями общехозяйственного назначения Соблюдать нормативы запасов материально-технических ресурсов Соблюдение нормативов дебиторской и кредиторской задолженности Вести договорную работу с контрагентами Соблюдать регламенты планирования и учета Объем закупок услуг сторонних организаций Объем дебиторской и кредиторской задолженности подрядчиков Объем внереализационных доходов и расходов (штрафы, пени и др.) Объем ФОТ (в части фонда стимулирования) Объем представительских расходов Объем закупок материальных ресурсов (в натуральном выражении) Объем расходов на командировки Бюджет административно-хозяйственных расходов Потребность в материально-технических ресурсах Бюджет прочих доходов и расходов